Рада снова приветствовать читателей нашего ресурса, и мы снова говорим о золоте. Цель написания этой статьи – рассмотреть, как изменился курс золота за 10 лет. Поговорим о том, какие факторы и в какой мере влияют на его стоимость и как провести предварительный анализ изменений его курса на будущее.

Роль этого металла трудно переоценить: это уникальная резервная валюта, которая представляет собой еще и товар. Увеличение объемов его производства не приводит к инфляции и обесцениванию, как это бывает с любой другой денежной единицей.

Золото не может превратиться в бесполезный кусок металла – практически во всех культурах драгоценности из него являются любимыми женскими, да и мужскими украшениями, а его физические свойства делают это вещество незаменимым в производстве электроники, высокоточных оптических приборов, медицине и многих других отраслях.

Курс золота на сегодня

Основная выгода инвестирования в золото заключается в том, что этот способ инвестиций даёт возможность сохранить свои финансы даже в период серьёзного экономического кризиса и большого уровня инфляции в стране. Узнать стоимость одного грамма банковского золота на конкретный день можно на официальном сайте Центрального банка Российской Федерации. В среднем на данный момент курс колеблется и составляет порядка 1320 рублей за 1 грамм (информация на начало июля 2021 года). Динамика цен зависит во многом от того, какой будет ситуация на мировом золотом рынке. Курс достаточно «чуток» в разного рода экономическим и политическим изменениям в событиям, происходящим на мировой арене.

Что такое рынок золота

Рынок золота — это всеобъемлющее и многогранное понятие, которое включает в себя все аспекты обращения желтого металла и его циркуляции в системе конкретного государственного субъекта или мировой экономике в целом.

Данный термин может включать:

- производство;

- мировые расчеты;

- тезаврацию;

- инвестирование и хеджирование;

- трейдинг и т. д.

Курс золота: прогноз

За последние 10 лет динамика цен на золото демонстрировала себя достаточно ярко. Ещё в начале 2000-х годов приобрести унцию золота можно было по цене в 270-290 долларов США. Уже к 2011 году эта сумма возросла до 1600 долларов. В 2021 году цены «подросли» снова. Некоторое падение цен на золото наблюдалось после мирового финансового кризиса 2008 года. Однако развитие ситуации на Ближнем Востоке, война в Украине, дестабилизация Еврозоны в связи с дефолтом в Греции вызвали новый рост цен на золото. В ближайшей перспективе ожидается очередной «скачок».

Курс золота достаточно «чуток» в разного рода экономическим и политическим изменениям в событиям, происходящим на мировой арене.

Золото в атмосфере роста доллара — Всемирный золотой совет

Аналитики рынка, похоже, сходятся во мнении по поводу двух вещей: во-первых, что сильный доллар – это плохо для золота, а во-вторых, что доллар, скорее всего, будет расти в цене и дальше. Можно согласиться с тем, что сильный доллар может оказывать давление на золото, но аналитики во Всемирном золотом совете (далее — ВЗС) считают, что отношение доллар/золото являются асимметрическими: курс золота растет больше при слабом долларе, чем падает в цене при сильном долларе. Кроме того, история показывает, что преимущества владения золота для инвестиционных портфелей превосходят трудности, созданные сильным долларом. Золото стабильно, учитывая неплохие показатели спроса и предложения, повышенный геополитический риск и уменьшение доходности от рисковых активов. Кроме того, давление на доллар будет также усиливаться, поскольку мы движемся к мультивалютному миру.

Доллар США является важным – но не единственным – фактором, влияющим на золото

Всегда легко анализировать любое явление в терминах «хорошо-плохо». Высказывание «то, что хорошо для доллара, является плохим для золота» не является исключением. Однако действительная ситуация на рынке золота имеет гораздо больше нюансов и сторон. Можно согласиться с тем, что пока доллар продолжает расти, курс золота будет скованным. Тем не менее, связь между долларом и золотом является более сложной на сегодняшний день, чем в прошлом. Текущая ситуация отличается от того, что было на протяжении 1970-1990-х гг. и, скорее всего, будет и дальше изменяться. Современная макроэкономическая среда характеризуется беспрецедентной денежно-кредитной политикой, низкими ставками, высокими ценами на акции и близостью дефляции во многих частях развитого мира. Кроме того, влияние развивающихся рынков усилилось и мы медленно, но верно движемся к мультивалютной финансовой системе. В то время как доллар остается важным фактором для золота, — его влияние, скорее всего, уменьшиться. Во Всемирном золотом совете проанализировали отношение доллар/золото для того, чтобы лучше понять, чего ожидать в краткосрочной перспективе. Предоставляем выводы этого анализа:

— доллар может вырасти в краткосрочной перспективе, но вскоре рост замедлится. Известно, что доллар достиг многолетних максимумов за последние 12 месяцев. Отчасти это связано с экономическим ростом США и различием между денежно-кредитной политикой США и другими частями мира. Однако при этом темпы увеличения доллара будут сдерживаться низким потенциалом роста экономики США и последствиями длительного периода низких реальных процентных ставок;

— несмотря на укрепление доллара, перспективы для золота остаются устойчивыми. По данным ВЗС, добыча золота будет оставаться ограниченной, что будет оказывать меньшее давление на спрос и поддерживать курс. Более того, выгоды от снижения цен на нефть для потребителей могут быть превзойдены геополитической нестабильностью и кредитным риском, – а это атмосфера, в которой золото чувствует себя как рыба в воде. Более того, цены на акции и облигации по-прежнему показывают диспропорцию между риском и доходами, что побуждает инвесторов искать альтернативные активы;

— обладание золотом имеет большие выгоды, даже несмотря на последствия усиления доллара. Исследования ВЗС показывают, что инвесторы по-прежнему предпочитают делать стратегические запасы золота, даже при самых скромных прогнозах о его росте, даже когда доллар растет, а акциям и облигациям США пророчат скачок цен;

— отношение доллар/золото продолжает развиваться. Изменения на мировых рынках и в структуре рынка золота должны уменьшить влияние доллара на золото в долгосрочной перспективе. И хотя тот факт, что курс золота выражается в долларах США, привлекает много внимания, значимость этого факта преувеличена.

Доллар может увеличиваться в цене, но эта тенденция не будет длиться вечно

По общему мнению, рост доллара продолжится в ближайшем будущем исходя из следующих факторов: расширение экономики США, перспектива ужесточения денежно-кредитной политики США, ослабление экономического положения Европы и Китая и некоторых стран, зависящих от экспорта сырья, мягкая денежно-кредитная политика в Японии, Европе и других странах. При этом повышение доллара не приведет к серьезному обвалу курса золота. И вот почему:

— как известно, доллар достиг 12-летнего максимума в этом году. Впрочем, исторически сложилось, что корреляция между ростом доллара в течение 12 месяцев и следующим годом такова, что доллар имеет тенденцию терять свои позиции. Только в начале 1980-х гг. доллар увеличивался в цене длительный период времени. Но это был период в истории с такой динамикой, которая очень отличается от современной;

— плоская кривая доходности предполагает, что темпы экономического роста являются неустойчивыми. Краткосрочные ставки США двигаются вверх, а длинный конец кривой стабильно снижается. Текущая кривая доходности еще ниже по сравнению с предыдущими годами ралли доллара. Эти данные отражают господствующую на рынке неуверенность по отношению к долгосрочной перспективе роста и перспективам высокой инфляции в будущем – а ведь это идеальные условия для подъема ставок и сдерживания валюты – о чем говорят и власти, и аналитики рынка. Низкий рост в Европе и Китае, среди прочих регионов, является отчасти причиной силы доллара и, скорее всего, негативно повлияет на экономический рост в США.

— ФРС будет двигаться осторожно, при этом увеличение долга останется острой проблемой. В ФРС дали ясно понять, что их политика зависит от экономических данных. Такая политика, по определению, предполагает отставание во времени. В таком случае реальные ставки останутся на низком уровне – что, в свою очередь, должно остановить рост доллара. Кроме того, представители ФРС выразили обеспокоенность тем, что низкий рост в других ключевых странах и усиление доллара могут замедлить экономику США. В добавление к этому – и это не только касается США – высокий уровень государственного долга сдерживает рост процентных ставок, предотвращая способность заемщиков погашать свою задолженность. Сдерживание процентных ставок также должно замедлить рост курса доллара.

Дальнейшее увеличение силы доллара может привести к корректировкам, но не потрясениям

Стабильный рост доллара необязательно приведет к дальнейшему ослаблению курса золота. Есть и другие факторы, которые поддерживают золото даже при наличии сильного доллара. Исследования ВЗС показывают, что, как это часто бывает с золотом, факторы является комплексными, поэтому очень легко стать жертвой ошибочных представлений. В то время как сильный доллар США может и дальше оказывать давление на золото, есть много факторов, которые ограничивают его влияние. Но сначала поговорим о мифах, связанных с отношением доллар/золото.

Мифы и заблуждения относительно отношения доллар/золото

От участников рынка часто можно услышать, что основанием для отношения доллар/золото является то, что курс золота выражается в долларах. Есть две основные проблемы с этим утверждением. Хотя курс золота действительно часто «выражается» в долларах, курс при этом не диктуется долларом. Отношение доллар/золото соответствует положению доллара в качестве – как некоторые говорят – резервной валюты. Кроме того, необходимо учитывать последствия спроса и предложения золота, которые выражаются в долларе. С точки зрения спроса, биржевая цена любого однородного товара (золота, нефти и пр.) является менее важной для инвесторов и потребителей, чем цена, которую платят за него в местной валюте. Со стороны предложения, относительная сила местной валюты может иметь влияние на производство. Профессор Мартин Фельдштейн из Гарвардского университета показал, как это работает на примере нефти. По его мнению местная цена на нефть движется по отношению к доллару, что отражает его движение по отношению к местной валюте. Таким образом, снижение долларовых цен на золото (например) влияет только на изменение курса доллара по отношению к цене местной валюты.

Сильный доллар является относительным понятием, особенно когда речь идет о золоте

Обычно говорят о повышении или понижении курса валюты так, что создается впечатление, что курс валюты является почти абсолютно независимой переменной. В действительности, валюты могут укрепляться по отношению к одним валютам и идти в обратном направлении по сравнению с другими. Для того чтобы правильно измерить силу той или иной валюты, инвесторы полагаются на индексы, которые фиксируют относительную силу данной валюты по отношению к различным другим валютам одновременно. В случае доллара, популярным ориентиром является торгово-взвешенный индекс доллара, созданный ФРС. Тем не менее, показатель этого индекса в значительной степени зависит от отношения доллара к евро или канадскому доллару (крупные торговые партнеры), но при этом почти не учитывает индийскую рупию или турецкую лиру (небольшие торговые партнеры). Но чтобы действительно понять связь между долларом и золотом, более актуально измерять силу (или слабость) доллара по отношению к валютам стран с более высоким уровнем спроса на золото. Например, измерение стоимости доллара по отношению к индийской рупии будет более адекватным мероприятием, чем измерение стоимости доллара США по отношению к канадской валюте.

На рынке всегда прогнозируют сильный доллар

По нашему мнению, текущий курс золота отражает рыночные ожидания относительно укрепления доллара, но потенциал роста доллара может быть ограничен. Большинство аналитиков не ожидают падения евро ниже паритета к доллару. Однако могут произойти определенные события, которые могут вызвать резкий скачок доллара, такие как распад еврозоны или дефолт кредитов, выраженных в долларах. Впрочем, такого рода события обычно повышают спрос на золото, поскольку оно является средством сбережения. Есть также другие валюты, важные для рынка золота, например, индийская рупия, которая имеет потенциал для повышения или китайский юань, все более отдаляющийся от доллара.

Добыча золота уменьшилась в настоящее время, по сравнению с периодами сильного доллара

В начале 1980-х гг. и середине 1990-х гг., когда также наблюдался большой рост доллара, курс золота снижался. Но в те годы, сильный рост добычи стал дополнительным фактором давления на его курс. Объем добычи рос на 8,3% в год на протяжении этого периода по сравнению с темпом в 0,9% в другие годы. В то же время, чистый объем продаж золота центральными банками вырос на 16,3%, тогда как в остальные годы аналогичный показатель падал до 1,3%. В настоящее время, пока доллар укрепляет свои позиции, вряд ли добыча золота вырастет до уровней 1980-х гг. В последние годы, совокупная добыча золота (включая переработку) уменьшилась. В таком случае рынок золота получает поддержку:

— предложение переработанного золота постоянно снижается. В 2009-2014 гг. оно упало до семилетнего минимума, сократившись на более чем 600 тонн;

— добыча золота может выровняться в следующем году, поскольку предложение вырастет от золотодобывающих компаний, которые развивались в период более высоких цен на золото;

— в то время как золотые биржевые фонды могут служить источником предложения золота, вряд ли в ближайшее время произойдет масштабный отток паев из них. Большинство тактических и спекулятивных инвесторов ушли с рынка, в результате чего в золотых биржевых фондах остались только стратегические инвесторы.

Положение золота в среде растущего доллара

Историческая перспектива состояния золота во время различных режимов доллара

Доллар США ни в коем случае не является единственным фактором, влияющим на золото, но в отсутствии серьезных изменений среди других факторов, инвесторы сосредотачивают свое внимание на отношении доллар/золото. Любопытно посмотреть на периоды, в которых наблюдалась подобная ситуация, чтобы проанализировать движение курса золота по отношению к тому, как быстро доллар рос или падал. Возьмем для анализа 40-летний период (с января 1973 года до декабря 2014; см. таблицу) и разделим движение доллара исходя из следующих трех категорий:

— падение: доллар дешевеет более чем на 2% в течение 12-месячного периода;

— небольшая динамика: доллар движется вверх или вниз на 2% в течение 12-месячного периода;

— рост: доллар растет более чем на 2% в течение 12-месячного периода.

По результатам анализа можно сказать, что золото показывает лучшую динамику (+14,9%) во время падения доллара. Также у золота наблюдается рост, хотя и в меньшем объеме, когда у доллара небольшая динамика. С другой стороны, курс золота падает (-6,5%) в периоды, когда доллар поднимается. Курс золота обычно поднимается более чем в два раза выше при понижении доллара, чем когда желтый металл падает при повышении доллара. Кроме того, корреляция золота по отношению к фондовым рынкам и сырьевым товарам оказывается ниже среднего в периоды растущего доллара. Это становится важным в контексте сбалансированного портфеля, потому что доллар не является столь значимым с точки зрения диверсификации.

Таблица 1: Отношение доллар/золото не является симметрическим: курс

золота вырастает в два раза в период ослабления доллара

Средняя годовая статистика поведения золота с января 1973 года до декабря 2014

| Условный анализ | ||||

| Весь период | Падение доллара | Небол. динам. | Рост доллара | |

| Доходность (годовая) | 6.2% | 14.9% | 7.8% | -6.5% |

| Волатильность (годовая) | 19.5% | 18.4% | 20.2% | 19.7% |

| Корреляция с фонд. рынками | -0.06 | 0.07 | -0.16 | -0.11 |

| Корреляция с сырьевыми товарами | 0.15 | 0.16 | 0.14 | 0.07 |

Источник: Bloomberg, Всемирный золотой совет

Золото улучшает состояние инвестиционного портфеля даже в условиях растущего доллара

Должны ли инвесторы держать у себя золото в условиях растущего доллара? По нашему мнению, безусловно должны. В долгосрочной перспективе, оптимальное вложение в золото в сбалансированном портфеле должно составлять от 2 до 10% (в зависимости от отношения к риску).

Двигаясь к мультивалютному миру

В долгосрочной перспективе, есть одно важное обстоятельство, связанное с долларом, которое необходимо рассматривать наряду с ближайшими событиями. Это тенденция к снижению его курса. Вместо «краха» доллара, который был ошибочно спрогнозирован много лет назад, есть признаки перехода в будущем к сбалансированной мультивалютной системе.

Испытания для доллара

В 1971 году власти США объявили о том, что доллар больше не будет конвертироваться в золото. Тем самым был положен конец Бреттон-Вудской системы. С тех пор курс доллара свободно плавает по сравнению с другими валютами. В целом тенденция такова, что доллар падает в цене по причине макроэкономических факторов – таких, как падение процентных ставок, рост евро и валют развивающихся рынков. Несмотря на усиление на протяжении последних лет, долгосрочный нисходящий тренд или, по крайней мере, давление по отношению к восходящему тренду будут набирать обороты. Рассмотрим факторы, которые оказывают давление на доллар:

— повышение курса юаня. Китай в настоящее время является второй по величине экономикой в мире, и ее валюта, вероятно, будет занимать весомое место в международных резервах в будущем. Как известно, Китай заключил своп-соглашения с 23 центральными банками. Важность Китая на мировой сцене еще не вполне отразилась на ее валюте. Вполне возможно, мы увидим увеличение роли юаня;

— уменьшение доли доллара в мировых резервах. Доля доллара в мировых резервах падает медленно, но устойчиво – с 61% в 2000 году до 55% в 2014 году – а доля евро выросла с 15% до 22%. Доля других валют также растет, в частности, канадских и австралийских долларов. Однако в то время как эти валюты обретают большую долю в мировых запасах, их эффективность в диверсификации валютных резервов может снизиться, если деятельность их центральных банков в контексте денежно-кредитной политики станет более синхронизированной. Следовательно, золото станет более ценным инструментом диверсификации валютных резервов для центральных банков.

Еще раз об отношении доллар/золото

Аналитики ВЗС считают, что есть признаки изменения отношения доллар/золото:

— спрос на золото, не выраженный в долларах, не является чрезмерно чувствительным к движению доллара. Спрос на золото за пределами США не имеет четкой привязки к динамике доллара. На долю Китая и Индии приходится 50% всего спроса на золото, а на долю Юго-Восточной Азии еще 9%. Спрос со стороны Китая, скорее всего, будет повышаться, даже если доллар будет расти или падать в цене. Спрос со стороны Индии больше зависит от волатильности местной валюты и культурных факторов, чем от динамики зарубежных валют и мировой финансовой ситуации. Рост влияния Восточной Азии не только на рынках золота, но и на рынках капитала в целом, конечно, вряд ли разорвет, но точно ослабит зависимость золота от доллара;

— Азия становится центром торговли золотом. Тенденция передвижения большой торговли желтым металлом на Восток становится очевидной, поскольку мировой рынок золота стремительными темпами развивается в азиатских странах, таких как, Китай, Гонконг и Сингапур. Примерами этой тенденции являются создание международного совета Шанхайской биржи золота, появление контрактов на золотые килограммовые слитки на Сингапурской бирже золота, новые фьючерсы, основанные на килограммовых слитках золота, в Гонконге и т.д. Все это, вероятно, приведет к большему количеству операций с золотом в других валютах, поскольку рынок золота становится менее централизованной (ранее центром был Лондон), но региональной, сетевой структурой.

Доллар имеет значение, но он не определяет значимость золота для инвесторов

В то время как в краткосрочной перспективе сила доллара может оказать дополнительное давление на золото, но до тех пор, пока эта сила не является слишком большой, выгоды владения золотом в инвестиционном портфеле останутся существенными. В среднесрочной перспективе спрос с Востока и ограниченный объем добычи предоставят поддержку для рынка золота. И, наконец, в долгосрочной перспективе, аналитики ВЗС считают, что влияние доллара на курс золота уменьшиться, ведь другие валюты начинают оспаривать лидирующее положение доллара в качестве единственной мировой резервной валюты.

Курс покупки золота

Обратите внимание, что на курс покупки золота всегда будет оказывать влияние курс мировых валют и, в частности, курс доллара США. Имеет место быть определённая корреляция между ценами на золото и стоимостью доллара. Как правило, она обратно пропорциональна. Другими словами, при росте курса доллара, стоимость унции золота несколько понижается. При падении – растёт. Мировые цены на золото фиксируются в долларах США. Соответственно, если в России стоимость национальной валюты будет снижаться по отношению к доллару, цены на покупку золота в рублях будут увеличиваться.

Факторы, которые влияют на рост или падение курса

Я выделяю один-единственный фактор: соотношение спроса к предложению. Все остальное – последствия изменения этого соотношения. Рассмотрим подробнее, как это действует.

Людмила ПестереваНаш самый опытный инвестор в золотоЗадать вопросКризис 2008 года был результатом грубых финансовых махинаций с ценными бумагами американских банкиров. Естественной экономической реакцией на это было бы обвальное падение курса доллара, что вначале и произошло. Но за счет интеграции доллара в экономики других стран США импортировали свою инфляцию на другие валюты, и в цене доллар упал не слишком сильно.

Однако доверия ему это не прибавило, и с 2008 года наблюдается стойкая тенденция: государства увеличивают долю драгоценного металла 999 пробы в своих золотовалютных резервах. Спрос увеличивается, и цена на него растет.

Политический аспект: отказ некоторых государств от использования доллара в качестве резервной валюты при расчетах. Каждая страна в равной степени заинтересована в укреплении своего денежного знака, и договориться, кто и чем будет расплачиваться, непросто. Почему бы не использовать металл? Как следствие, на него повысится спрос, а значит, и его курс.

На бирже не бывает перманентного роста на что-либо. Это обуславливается колоссальным влиянием на рынок крупных игроков – именно они делают погоду. С целью обрушить котировки того или иного товара, будь то акции или драгоценные металлы, игрок, иногда в тандеме с другими заинтересованными лицами, может слить некоторое количество актива, спровоцировав его падение за счет перенасыщения рынка предложением, чтобы потом купить его дешевле и заработать.

Этот факт косвенно подтверждается тем, что на бирже сделки, в которых объектом выступает физический металл, занимают едва ли десятую часть, остальное – ценные бумаги, по сути, драгметаллом не обеспеченные. Пустышки, однако реально меняющие стоимость золота.

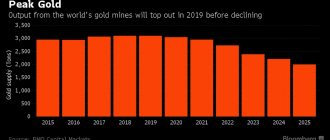

Еще одним показателем стабильности золота является конечность его как ресурса. Месторождения вырабатываются, запасы иссякают и, согласно прогнозам специалистов, объемы золотодобычи в ближайшие десятилетия будут неуклонно падать.

Громадное влияние на курс золота может оказать изобретение дешевого способа добычи драгоценного металла. Так, в 1947 году, после успешного проведения опытов по трансмутации изотопов ртути в золото, стоимость золота рухнула – держатели поторопились избавиться от актива, который, по их мнению, вот-вот обесценится. Но паритет был так же быстро восстановлен, после того как было объявлено, что такой способ производства совершенно не окупается.

Курс продажи золота

Для тех, кто планирует инвестировать деньги в золото, имейте в виду, что делать этого не нужно перед Днём Благодарения в США, перед рождественскими праздниками в Европе и Америке (с 25 декабря). Кроме того, в сентябре обычно активизируется спрос на ювелирные изделия, соответственно несколько повышается и курс продажи золота. Цены также могут увеличиться в канун Китайского Нового года. Это ежегодные колебания курса. Они мало зависят от серьёзных изменений в экономике и политике.

Совет от Сравни.ру: покупайте и продавайте золото только на официальных биржах или через банки.