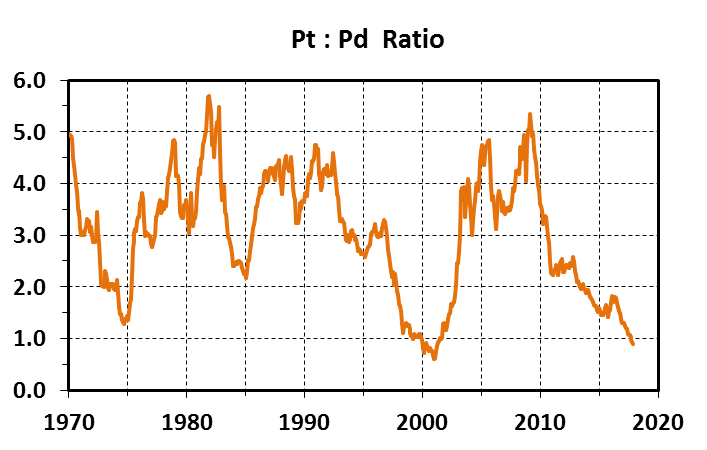

48-летний рекорд отношения платина/палладий

Коэффициент соотношения цен показывает относительную стоимость драгоценных металлов по отношению друг к другу и помогает определить, какой из них более выгоден в тот или иной момент времени.

Я уже писал об истории отношений между золотом и серебром в период с августа 1971 г, когда США отказались от золотого стандарта, по настоящее время («Размышления наемника от 9 мая 2021 г» (Mercenary Musing, May 9, 2016)) – (см. первую, вторую и третью части этого материала на Goldenfront здесь, здесь и здесь), потом делал такую же подборку по платине и золоту («Размышления наемника от 6 февраля 2021 г» (Mercenary Musing, February 6, 2017)).

Сегодня я расскажу о ценах и соотношении платины и палладия за последние 48 лет.

Ниже представлен график среднемесячных цен на оба металла, зафиксированных в период с января 1970 по декабрь 2021 г. Следует отметить, что платина все это время торговалась свободно, тогда как на палладий до середины 1972 г была установлена фиксированная цена в $35-36/унцию. Для анализа возьмем цены на момент закрытия лондонских бирж, указанные на сайте Kitco.com.

По графику видно, что тенденции цен на платину и палладий, как и корреляционная зависимость одинаковы. Однако иногда один металл показывает большую волатильность по сравнению с другим, у того и другого наблюдаются параболические скачки, но в отдельных случаях цены значительно расходятся.

В течение 48 лет коэффициент соотношения цен на платину и палладий неоднократно менялся, то поднимаясь выше 5.0, то опускаясь ниже 1.0:

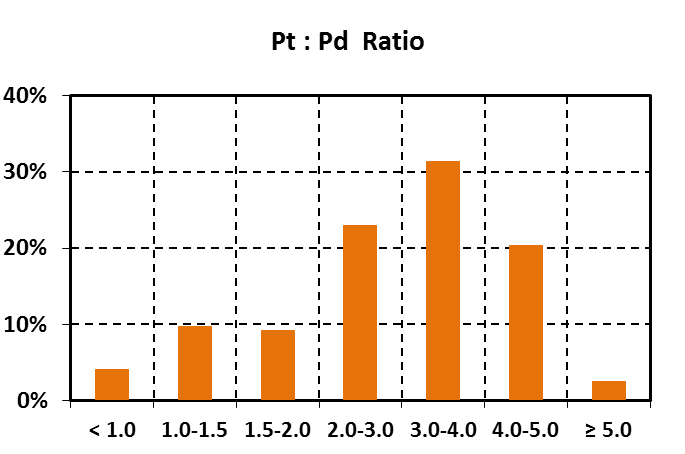

При составлении графика мы учли 576 месяцев. Ниже представлено распределение коэффициента в виде таблицы и графика:

Распределение показателей соотношения платины и палладия:

| Соотношение | % месяцев |

| < 1.0 | 4.0 |

| 1.0-1.5 | 9.7 |

| 1.5-2.0 | 9.2 |

| 2.0-3.0 | 22.9 |

| 3.0-4.0 | 31.6 |

| 4.0-5.0 | 20.3 |

| >5.0 | 2.4 |

Учитывая имеющиеся данные и распределение среднемесячного соотношения платины и палладия в период с января 1970 г по декабрь 2017 г, я делаю следующие выводы:

- Коэффициент <1.0 случается достаточно редко, в общей сложности всего 23 месяца, и составляет 4.0% от всего учетного периода. Такое соотношение можно было наблюдать в апреле 1999 г, с начала 2000 г по середину 2001 г, и последние три месяца 2017 г.

- Коэффициент от 1.0 до 1.5 составляет 9.7%.

- От 1.5 до 2.0 — 9.2 %.

- От 2.0 до 3.0 — 22.9 %.

- От 3.0 до 4.0 — чуть меньше трети, т.е. 31.6%.

- Коэффициент 4.0-5.0 — около 1/5 (20.3%) учетного периода.

- В течение 14 месяцев коэффициент составлял >5.0 (2.4 % учетного периода). Такие необычно высокие показатели наблюдались последние четыре месяца 1981 г и до середины 1982 г, а также в первые четыре месяца 2009 г.

Рынки и платины и палладия достаточно малы. По данным Геологической службы США (US Geological Survey, USGS) в 2015 г в мире было добыто 189 т платины и 216 т палладия, а в 2021 г — 176 т и 208 т, соответственно. Сравните эти цифры с данными по добыче золота на 2021 г — 3100 т.

В период с 1990 по 2021 г платины было добыто 4550 т, палладия — 4800 т. На протяжении 27 лет, для которых доступны данные по добыче, эти два рынка металлов платиновой группы оставались практически равными по размеру.

Согласно различным источникам среднее содержание обоих металлов в земной коре составляет около 3-4 мг/т. Основываясь только на этом факте, платина и палладий должны торговаться примерно по одинаковой цене. Но это не так. Мы видим, что только в течение 6.3% времени коэффициент составляет 1.0 + 0.2. С января 1970 г средняя цена на платину — $633/унцию, на палладий — $265/унцию при общем соотношении в 2.4.

Таким образом, я делаю вывод, что среднее содержание металлов в земной коре и относительный размер рынков не влияют на соотношение цен этих двух металлов.

Мировое производство и спрос привели к тому, что в течение 96% всего периода, начиная с 1970 г, платина торговалась дороже палладия.

- Инвесторы и ювелиры отдают предпочтение платине за ее более высокую плотность.

- 60% годового спроса на платину — это каталитические конверторы, электроника, нефтяные и химические катализаторы, медицинские технологии и другие небольшие сферы применения. Около 30% используется при изготовлении драгоценностей, 10% идут на удовлетворение инвестиционного спроса.

- Палладий же используется в основном в промышленных целях, что составляет 94% всего спроса. Здесь доминирует автомобильный рынок, далее идут электроника, стоматология и химическая отрасль. Всего около 5% используется в ювелирных изделиях, и небольшая часть уходит инвесторам.

- Более 70% годовой добычи платины приходится на Южную Африку, страну со множеством геополитических рисков, включая рабочую силу, власть, валюту и чернокожих собственников. Среди других производителей — Россия (10-12%), Зимбабве (5%), Канада (4%) и США (менее 2%).

- Палладий добывается во многих странах и не так подвержен рискам одной страны. Россия и ЮАР удовлетворяют по 38-39% мирового спроса каждая. На Канаду приходится около 10%, 5-6% добывается в США, и 4% в Зимбабве.

Большая разница в относительной стоимости двух металлов — обычное дело, но совсем уж большие отличия достаточно редки:

- С января 2000 по середину 2001 г, когда говорили, что Россия прекращает поставки палладия на Запад, наблюдался исторически минимальный коэффициент соотношения — ниже 1.0, и даже опускался до 0.60. Нехеджированный запас американских автопроизводителей только усугубил ситуацию, и всего за месяц цена на палладий взлетела выше $1000/унцию. Но затем нарушилось равновесие платежного баланса России, палладий был выброшен на рынок, и кривая цены приняла параболический вид. Американский автогигант Ford списал на свои запасы более $1 млрд.

- Недавнее снижение ниже 1.0 было вызвано дефицитом предложения палладия в виду повышенного спроса на автомобили с бензиновым двигателем. Между тем, экономический крах компании Volkswagen спровоцировал снижение спроса на дизель, и нехватка платины восполнялась за счет южноафриканских запасов. На протяжении последнего месяца палладий оценивался выше $1000.

- Сверхвысокие показатели (>5.0) связаны с падением цены на палладий ниже $100 в 1981-1982 гг, а также с мировым экономическим кризисом начала 2009 г, когда рухнула автомобильная промышленность. Тогда спрос на палладий резко снизился, но цены на платину оставались стабильными благодаря инвесторам, считающим этот металл безопасной гаванью.

Колебания в соотношении цен на платину и палладий во много обусловлены:

- общим состоянием и ростом мировой экономики, в частности спросом на бензиновые и дизельные двигатели;

- упомянутыми выше геополитическими проблемами в ЮАР, которые могут привести к большим перебоям в поставках платины;

- спросом на автомобили с бензиновым двигателем в США и Китае (в каталитических конвертерах используется палладий) относительно спроса на дизельные автомобили преимущественно в Европе, а также коммерческий транспорт, тяжелую технику и генераторы, где в основном применяется платина;

- вторичными поставками обоих металлов, годовой объем которых составляет 30% — это переработка, главным образом, каталитических конвертеров; такие поставки, особенно это касается палладия, очень чувствительны к цене, поэтому возможны сильные колебания;

- безопасными запасами платины во времена экономической нестабильности и важных геополитических событий;

- поведение трейдеров и спекулянтов на биржах обоих металлов (обмен слитками, индексные фонды и рынки производных финансовых инструментов).

Теперь перейдем к практической части.

Мои читатели знают, что я считаю золото единственной реальной валютой. Золото для меня —безопасная гавань и страховка на случай финансового кризиса.

Платина, в отличие от палладия, — драгоценный металл. Во время финансовой нестабильности и экономического упадка платина сопоставима с золотом и используется в качестве средства накопления.

Палладий же исключительно промышленный металл, спрос на него среди ювелиров и инвесторов минимален.

Коэффициент соотношения платины и палладия показывает, насколько один метал переоценен или недооценен по отношению к другому. Декабрьский показатель 0.89 — достаточно редкое соотношение. Фактически коэффициент менее 1.0 наблюдался до этого лишь однажды — с конца 2000 до середины 2001 г. Также в декабре соотношение платины и золота было на исторически низком уровне: <0.72.

Цена на платину очень сильно занижена относительно золота и палладия, но будьте уверены, эти отношения со временем нормализуются.

Учитывая исторически низкие коэффициенты соотношения, последние два года я выбираю платину, а не золото. Однако обратите внимание, что наценка на платину в два-три раза выше, чем на золото, и я всегда учитывают этот факт, принимая решение.

Я стараюсь, чтобы 10-20% чистой стоимости моих активов представляли собой физические слитки, по большей части золотые, но платина и серебро также всегда присутствуют.

Купить физический палладий намного сложнее, чем платину, поэтому я никогда не рассматривал его в качестве инвестиции. Несмотря на то, что в январе 2012 г цена на этот металл достигла максимума и составила $1117/унцию, я все равно считаю его больше промышленным, чем драгоценным.

Будучи человеком запасливым, я приобретаю металлы только в периоды снижения цены, будь то бычий или медвежий рынок.

Вот мое мнение и моя стратегия.

Поддержите GOLDENFRONT.RU, подписывайтесь на наш YOUTUBE канал ЗДЕСЬ.

РОДИЙ

Цена за грамм

: $447

Цвет

: серебристый

Это самый ценный и редкий металл в мире

. Был открыт в 1803 году. Одновременно с палладием (удачный выдался год для науки!). С древнегреческого название переводится как «роза». В ювелирном деле родием покрывают украшения из белого золота или серебра для дополнительного блеска. Металл не окисляется, противостоит коррозии и не боится влаги. Бывает, ты замечаешь, что белое золото «пожелтело». Или серебро «потемнело». Нет, просто защитная эмаль истончилась и проступил естественный цвет металла (как ухаживать за украшениями с родиевым покрытием здесь читай ).

Родий всегда был в цене. Но за последние пять лет его стоимость возросла в 9 раз. Это рекордный скачок цен. Причины аналогичны с палладией. Родий также используются в бензиновых авто. Но если палладия добывают более 250 тонн в год, то родия всего 30 тонн. Отсюда и взрывной рост цен. Из хороших новостей – вся эта чехарда не особо влияет на цену ювелирки. Кольца и сережки покрывают очень-очень тонким слоем. Цена вопроса 50-200 гривен (в зависимости от массы изделий).

Можно ли инвестировать в палладий сейчас?

Сейчас мы не наблюдаем сценария семидесятых (по крайней мере, сейчас). Несмотря на сильную денежную инфляцию, ценовая инфляция остается относительно низкой (в США).

Именно это и сдерживает рост спроса на золото и серебро.

В такие периоды инвесторам полезно обращать внимание на прочие инвестиционные возможности, включая палладий. Там будет больше волатильности, а это более крупные прибыли. Инвестиции в золото и серебро лучше приберечь на более сложные времена. Долгосрочным инвесторам рекомендуется покупать физический палладий для получения прибыли.

Спрос и предложение

Золото, серебро, палладий и другие металлы реагируют на изменения спроса и предложения на рынке. Если предложение падает без снижения спроса, цена растет. Это просто закон ценообразования.

Но есть еще один вид спроса и предложения, на который в разной степени реагируют все драгметаллы. Это спрос и предложение денег (в этом случае мы говорим о долларах США, потому что стоимость драгметаллов на международном рынке выражается в долларах США). Если предложение (долларовая денежная масса) растет, как это наблюдается уже более 5 лет, стоимость драгметаллов повышается, если все остальное находится в равновесии.

Если спрос на деньги (доллары) повышается, что, по видимому, также присутствует уже более 5 лет, цены идут вниз при прочих факторах в равновесии. Это одна из причин корреляции между палладием и другими драгоценными металлами. В долгосрочной перспективе все драгметаллы настроены на рост, ведь денежная масса постоянно увеличивается.