Здравствуйте, друзья форекс трейдеры!

На рынке, помимо валютных пар, существует актив XAUUSD или, проще говоря, золото. Если вы его когда-либо пробовали торговать, то замечали как резко был выбит ваш стоп-лосс)) Почему золото движется так резко ? Как мы можем использовать это себе на пользу ? Немного истории, важные нюансы трейдинга XAUUSD, которые стоит знать, и… интересная стратегия, специально подобранная для этого инструмента – в сегодняшнем материале.

Секреты торговли Золотом XAUUSD

Тем, кто наблюдает за золотом, хорошо известно, что во втором десятилетии XXI века драгоценный металл перестал быть тихой гаванью, защищающей активы инвесторов от инфляции постоянно растущей ценой. Долгосрочная тенденция увеличения стоимости золота привела к четырехзначным значениям курса, широкому распространению роботов и стратегий, что выдавались за грааль, на самом деле используя усреднения в виде «растягивания» сеток ордеров на покупку или Мартингейл – увеличения позиции с ростом убытка.

Начиная с 2011 года произошла кардинальная смена «торгового режима» рынка по волатильности, которой предшествовал глобальный разворот тренда и последующий широкий флэт. Эти движения превратили золото в спекулятивный инструмент и свели на нет предыдущие стратегии.

Золото – из глубины веков до наших дней

Золото как актив с давних пор представляло ценность для человечества, о чем свидетельствуют археологические раскопки, во время которых найдены золотые украшения и монеты. За 4-5 тысяч лет до нашей эры из семи первых открытых людьми металлов именно золото получило статус драгоценного, став основой экономики и денежной системы.

С древних времен до XIX века ценность монет любого государства определялась не номиналом, а содержанием золота, которое в эпоху «бумажных денег» также выступало «золотым стандартом», отмененным в 1971 году в США. За этим последовала глобальная реформа валютного рынка, которая привела к возникновению рынка Форекс после ямайской встречи лидеров «Большой Семерки».

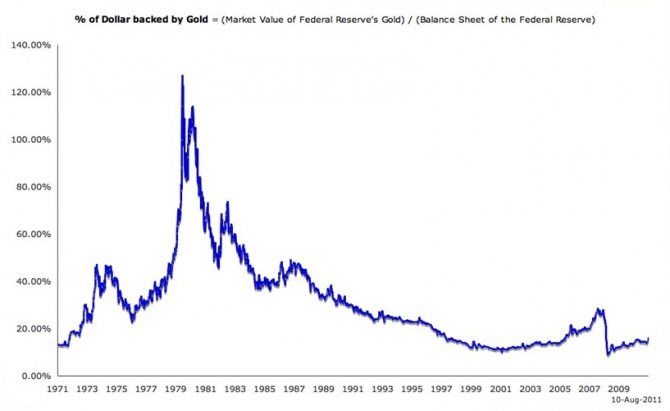

Последствия решения – оценивать все валюты через доллар США, принятое главами ведущих мировых государств в городке Кингстон, видно на картинке ниже. После официальной ратификации в 1978 году Международным Валютным Фондом «отвязки» валют от «золотого стандарта», ФРС США резко снизила долю обеспеченности золотом выпущенных в оборот долларов. С тех пор количество необеспеченных ничем напечатанных купюр только росло.

Также из графика видно, что низкая доля «золотого обеспечения» существовавшей на 1971 год эмиссии национальных денег послужила основным мотивом отказа американского правительства от привязки к золоту. На тот момент в Европе находилась огромная сумма наличных долларов, полученных государствами в ходе «плана Маршалла» в виде кредитов на послевоенное восстановление, которое произошло к середине XX века.

Европейские страны были готовы вернуть не только займы, но и бумажные американские деньги, требуя взамен реальный драгоценный металл.

В наши дни звучат призывы реформирования рынка Форекс в виде возврата к золотому стандарту или переноса суверенной валюты на блокчейн.

Оба плана – неосуществимы в ближайшие несколько лет, поэтому стоит искать способы торговли золотом в наши дни. Прежде, чем перечислить стратегии, разберемся в факторах, влияющих на курс драгоценного металла.

Немного истории

С семнадцатого столетия ключевую роль в формировании цены на золото играет Великобритания, и этому есть объяснение. Столица Великобритании — Лондон — уже в семнадцатом веке стала мировым центром скупки золота, ведь на территории Туманного Альбиона действовал закон о свободном ввозе драгоценных металлов. Также в семнадцатом столетии все серебряные монеты, находящиеся в обороте, подтверждались золотыми деньгами, из-за чего вырос мировой спрос на золото. В Великобритании существовало большое количество брокерских контор, которые служили в качестве посредников в осуществлении операций купли-продажи золота, а также играли особую роль в формировании рынка золота. Что касается цены золота в то время, то она составляла 4,24 фунта за одну унцию.

Лондонский золотой фиксинг

С целью удержания позиции лидера на мировом рынке золота Великобритания в 1919 году приняла решение о подписании соглашения между семью золотодобывающими компаниями ЮАР и наиболее крупными банками государства. После этого все золото, добываемое в африканской стране-лидере в сфере добычи драгоценного металла, поставлялось в Лондон. Этот период в экономической истории Англии называют «веком золотой пятерки», а все потому, что пять британских банков взяли под контроль всю ситуацию на мировом рынке золота, а также они диктовали цены на драгоценный металл. В то время цена золота приравнивалась к английскому фунту стерлинга, но лишь до тех пор, пока на мировом рынке не сформировался новый лидер — США. По этой причине стоимость золота начала привязываться к доллару США.

После Второй мировой войны «золотым» центром стал Цюрих, ведь швейцарским банкирам удалось умело воспользоваться закрытием Лондонского рынка. С тех пор почти все запасы золота, добытые в ЮАР, перемещались в крупные банки Швейцарии. Ныне крупнейшими рынками золота в Европе считаются Париж, Милан, Франкфурт-на-Майне. В Азии центры торговли драгоценным металлом представлены Токио, Бомбеем и Дохой.

Цена на золото сегодня устанавливается под воздействием многих факторов, причем не только экономических. Так от чего зависит стоимость золота?

Добыча золота

В земной коре низкое содержание драгоценного металла, но добыча золота достаточно проста и рентабельна благодаря особенности металла концентрироваться в определенных географических точках и образовывать скопления в виде самородков. Она ведется открытым способом, в зонах геотермального постмагматического выхода, основные запасы золотоносной руды находятся ближе к центру Земли из-за особенностей происхождения этого металла.

В XXI веке первое место по добыче золота занимает Китай, перехвативший в 2006 году пальму первенства у ЮАР, которая опустилась на шестую строчку из-за истощения месторождений. Второе место принадлежит Австралии, континент обладает самыми большими доказанными запасами этого драгоценного металла и может выйти в лидеры.

Россия замыкает эту тройку. Интересный факт – история золотодобычи в нашей стране берет свое начало с конца XVIII века. Первые самородки нашли на Урале, после смерти императора Петра I, положившего начало развитию рудного дела в этом крае.

Юань коррелирует с котировками золота в силу первенства Китая в объеме его добычи, а влияние на курс оказывают Центробанки стран мира с наибольшими запасами этого металла.

Стратегический золотой запас суверенных государств

Несмотря на отмену золотого стандарта, разные страны по-прежнему накапливают золото как стратегический резерв для поддержки и стабилизации экономики государства. Первое место по его накоплениям принадлежит США, далее с большим отрывом следует Германия, а третье и четвертое место делят Франция и Италия, замыкает пятерку Россия, которую уже почти догоняет Китай.

Центробанк отвечает за денежно-кредитную политику государства, поэтому золото для него инструмент, при использовании которого Регулятор не считается с текущим курсом, выполняя собственные цели и задачи.

Сделки по пополнению золотого фонда обычно совершаются на внебиржевом рынке, но все равно влияют на курс металла и стоимость национальной валюты, падающей на увеличении эмиссии, за счет которой повышается государственный запас. В случае экономического кризиса эти резервы выбрасываются на международные биржи с целью увеличения объема предложения иностранной валюты в стране, обычно долларов США и евро.

Факторы, влияющие на цену золота

От чего зависит цена на золото:

- Курс доллара: стоимость золота определяется курсом доллара, а все потому, что доллар, как и золото, также является объектом инвестирования. Поэтому если курс доллара падает, инвесторы, вложившие средства в эту валюту, будут пытаться избавиться от упавших в цене активов и вместо валюты будут приобретать золото. Из-за роста спроса на золото его цена будет возрастать. При подорожании доллара будет наблюдаться противоположная ситуация.

- Природные катаклизмы и политические кризисы в странах — экспортерах золота: стихийные бедствия, массовые забастовки, гражданские войны самым негативным образом влияют на темпы золотодобычи. Это становится причиной сокращения предложения драгоценного металла на мировом рынке, что, в свою очередь, влияет на стоимость золота.

- Поведение центральных банков лидирующих стран мира: если таки институции принимают решение об увеличении своих золотовалютных резервов, то они начинают скупать драгоценные металлы, что приводит к росту цены золота.

Сегодня мировая стоимость унции золота устанавливается Лондонской биржей металлов. Определение цены происходит 2 раза в день, и в этом участвуют центральные банки стран золотого пула. Цена за унцию золота выражается в фунтах стерлингов, долларах США и евро.

Сегодня каждый совершеннолетний человек может стать инвестором, вкладывающим свой капитал в золото. Существует несколько способов инвестирования в золото:

- Покупка слитков у коммерческого банка: это распространенный метод вложения денег в золото. Эта операция регулируется на законодательном уровне, а куплей-продажей золота могут заниматься лишь те банки, которые получили лицензию на операции с драгоценными металлами.

- Открытие обезличенного металлического счета: такой счет открывается точно так же, как и депозит, но разница заключается лишь в том, что он выражается определенным количеством драгоценного металла. После открытия такого счета вкладчик не становится реальным обладателем золота, ведь приобретенный металл находится в банковском хранилище драгоценных металлов.

- Торговля золотом через брокера: такая операция проводится на фондовой бирже, работающей в режиме онлайн.

- Покупка золотых монет: инвестиционные и коллекционные монеты из золота предлагаются населению банками. Вложение денег в приобретение монет считается наименее рискованным, но и в то же время наименее доходной инвестицией в золото.

Если человек желает держать руку на пульсе ситуации рынка золота, то ему рекомендуется регулярно изучать отчеты аналитиков, следить за экономическими и политическими новостями мира. Также рекомендуется следить за тем, какие цены установлены на рынке золота и что оказывает влияние на них.

Промышленное использование золота

Помимо действий Центробанков, курс XAUUSD подвержен влиянию спроса на цветные металлы со стороны промышленности. Золото используют в потребительском секторе для изготовления украшений, позолоты для изделий премиум-класса, изготовления зубных коронок в стоматологии. Объемы потребления металла растут вместе с развитием микроэлектроники, связанной с производством компьютеров и мобильных гаджетов, а также традиционным использованием золота в химической промышленности.

Трейдеры часто могут наблюдать однозначную, сильную корреляцию роста цен цветных металлов и золота в период экономического бума и падение на резком схлопывании спроса при кризисе.

Роль золота в кризисах

Во время экономических и геополитических кризисов золото, вероятно, будет расти, потому что доверие к валютам падает. Золото, по сути, старейшая универсальная валюта, не привязанная к какой-либо национальной валюте. Золото — важнейший индикатор глобального экономического и политического развития. Начинающийся кризис обычно влечет за собой спад на фондовом рынке.

Как правило, это толкало цены на золото вверх. Инвесторы, избавляясь от падающих фондовых активов, покупают золото, чтобы снизить риски своего инвестиционного портфеля и получить защиту от падения курсов валют.

Резкое падение может вызвать краткосрочный противоположный эффект: чтобы покрыть свои потери, инвесторы продают золото из своих резервов, увеличивая предложение на рынке, снижая его цену и, таким образом, подталкивая доллар вверх. Однако вскоре после этого рост золота возобновляется. В общем, спады фондового рынка направляют денежные потоки в защитные активы: золото, японскую иену, швейцарский франк, облигации и т. Д. Большинство валют падают вместе с золотом до тех пор, пока ситуация в мировой экономике не стабилизируется.

Кризис и котировки золота

Глобальный тренд золота

Как и любой актив, пара XAUUSD подвержена влиянию сезонности, спадам и росту активности в течение дня, реагирует на выход макроэкономической статистики и т.д. Что касается глобального тренда, то в масштабе недельных свечей на отрезке тридцати лет он по-прежнему выглядит растущим, пребывающим во временной коррекции.

Это тема постоянных спекуляций аналитиков, с участившимися после 2021 года прогнозами роста «в десятки раз», связанных с резким взлетом золота в момент отказа ФРС от политики нулевых ставок.

Если оценивать локально отрезок с начала 2011 года, невооруженным взглядом видно изменение диапазона колебаний. Последующее движение можно условно разделить на два примерно равных периода: падения (до 2014 года) и последующего широкого флэта. Подобное длительное поведение котировок позволяет с достаточной уверенностью отрицать наличие какого-либо направленного движения в паре XAUUSD, что значительно преуменьшает роль «тихой гавани».

Многие трейдеры перестали видеть возможности заработка на золоте на фоне девятилетнего роста фондовых рынков развитых стран. Это же касается простого обывателя, выбравшего в кризисные моменты цифровую валюту.

Согласно отчетам финской биржи прямых международных обменов LocalBitcoins, резкие всплески спроса на криптовалюту совпали с кризисными явлениями в Венесуэле, Зимбабве, Индии (денежная реформа), Турции (санкции США), Южной Кореи (пуски ракет КНДР). Интересный факт – по последним октябрьским данным сервиса, на первое место по покупкам Bitcoin неожиданно вышла Россия.

Трехлетний флэт проходит в достаточно широких границах, поэтому отказавшись от однонаправленной стратегии (покупки), можно достаточно уверенно строить спекулятивные среднесрочные и краткосрочные тактики. Как видно из графика дневных свечей – рынок золота демонстрирует достаточно длительные периоды направленного движения, например, с весны 2021 года по конец лета держался четкий даунтренд.

Полезные и интересные факты о нефти, золоте и серебре, которые помогут трейдеру

Нефть, золото и серебро — главные активы трейдера на товарном рынке. Чтобы прибыльнее торговать каждым из инструментов, нужно разобраться в его особенностях. Поэтому мы собрали полезные и просто интересные факты об активах, которые стоит знать трейдеру.

Нефть: особенности фундаментального анализа и другие преимущества трейдинга

Нефтяной рынок один из самых благоприятных для трейдинга. Вспомним главные преимущества, доказывающие это.

Актив поддается техническому и фундаментальному анализу. Котировки сырья особенно восприимчивы к различным новостям. Чтобы быть в курсе нефтяного рынка, рекомендуем следить за:

- макроэкономическими показателями, например, запасы сырой нефти в США, которые выходят каждую среду;

- твиттером Трампа, который одним сообщением способен подтолкнуть нефть на несколько долларов вверх или вниз;

- событиями на Ближнем Востоке;

- ежемесячными отчетами ОПЕК и заседаниями картеля.

Это важные, но далеко не единственные источники.

Высокая волатильность. Плюс высокой волатильности в большей свободе действий для спекулянтов, поскольку можно постоянно находить моменты для входа. Но с повышенной волатильностью растут и риски, которые нужно учитывать.

Хеджирующий фактор во время неопределенности рынка. Нефть не зависит от котировок валют, поэтому часто используется как защитный актив во время нестабильности.

Факторы спроса и предложения

Котировки нефти, как и любого товара, зависят от уровня спроса и предложения. Факторы спроса:

- Сезонность. В холодные зимы приходится больше использовать нефти для обогрева.

- Объем потребления. Развитые страны постепенно отказываются от угля и нефти. Российские нефтедобывающие компании это подтверждают и уверены в снижении спроса.

Факторы предложения:

- Перебои в работе крупнейших нефтяных компаний.

- Ограничения по добыче стран-нефтедобытчиков.

- Военные действия в регионах, где идет добыча сырья и геополитическая обстановка регионов в целом.

Фундаментальный анализ важен в торговле нефтью, но принимать решения стоит быстро, поскольку некоторые новости оказывают краткосрочное влияние.

Золото: 4 способа использования

Главная особенность золота — актив используется в качестве тихой гавани на рынке. Когда валютный рынок трясет, центральные банки принимают судьбоносные решения, а правительство одной страны давит на валюту другой, золото остается в стороне. Поэтому когда на валютном и фондовом рынках сложная и непонятная ситуация, инвесторы переводят деньги в золото.

Защита активов от глобальной нестабильности — только один из вариантов использования металл. Есть еще 3:

- хеджирование от инфляции, потому что золото сохраняет свою покупательную способность, когда валюта обесценивается;

- спекуляции на изменении цены, поскольку золото один из самых волатильных инструментов на рынке;

- диверсификация для балансировки инвестиционного портфеля.

Факторы негативного влияния на золото

Состояние американского доллара. Как правило, золото торгуется к доллару, поэтому состояние американской валюты может влиять на котировки металла. Так, если доллар будет расти, золото может падать в цене.

Решения центральных банков по закупке золота могут по-разному повлиять на котировки драгоценного металла. Сильные продажи золотых резервов толкнут котировки на металл вниз.

Данные от крупнейших импортеров и экспортеров. Индия входит в топ по объему покупок золота. Если страна сократит закупку, спрос на золото упадет, а вслед за ним и цена на актив.

Серебро: сходства и отличия с золотом

Серебро как и золото используется для хеджирования и защиты капитала. Инструмент торгуется с высокой ликвидностью, поэтому обычно трейдеры открывают сделки с небольшим спредом.

Факторы, влияющие на цену серебра

- Уровень спроса и предложения. Серебро используется во многих производственных сферах. Спрос на металл есть, но благодаря новым материалам, он может снизиться в ближайшие годы.

- Спрос на другие металлы, потому что серебро часто добывается из других металлов. Например, 26% всей добычи серебра приходится на медную руду. Если спрос на медь резко увеличится, серебро может добываться с избытком, из-за чего металл подешевеет.

- Цена на золото, которое коррелирует с серебром.

- Котировки доллара. Цена на металл привязана к доллару США. Если американская валюта начнет слабеть, серебро может вырасти.

- Экономическая ситуация в мире. На серебро не давит показатели мировой экономики

Что безопаснее для хеджирования: золото или серебро

Оба актива выполняют роль тихой гавани во время турбулентности рынка. Но золото считается более надежным инструментом по двум причинам.

Более 50% спроса серебра приходится на промышленное производства. Актив становится более зависим от экономики: если у производителей не будет денег на работу, спрос на серебро упадет. Промышленный спрос на золото 10–15%.

Вторая причина — более высокая волатильность у серебра, поэтому покупать актив для хеджирования рискованнее.

У нефти, золота и серебра много нюансов, которые нужно учитывать в трейдинге. Без опыта это сложно, поэтому советуем сверяться с данными платформы RADDAR по каждому активу, чтобы принимать взвешенное решение.

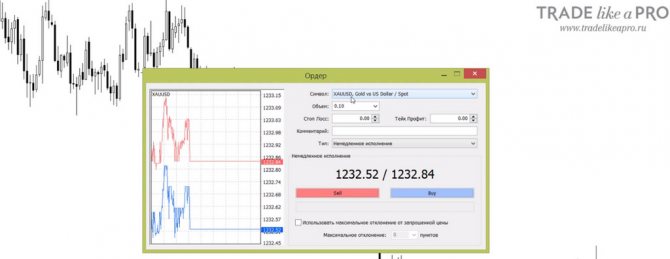

Характеристики и спецификации XAUUSD

На рынке Форекс в терминалах брокера распространены два вида обозначения золота – Gold или более правильное название – XAUUSD. Это обозначение соответствует стандарту ISO 4217, регламентирующее трехбуквенный код. По этому стандарту впереди обозначения металла Au, взятом из таблицы химических элементов Менделеева, добавлена буква «X».

Курс золота на текущий момент составляет четырехзначное число, с двумя знаками после запятой, отражая текущую стоимостью тройской унции, выраженной в долларах США.

Система подсчета пунктов в котировках XAUUSD часто вызывает споры. Чтобы не путаться, принимайте значение цифр после запятой, как двузначное количество пунктов, т.е. изменение цены с 1270 до 1270,50 должно восприниматься как +50 пунктов, а рост до 1271 будет означать прибавку в 100 пп.

Убедиться в правильности подсчета пунктов по золоту или какому-либо другому нестандартному инструменту может помочь таблица сделок любой системы с участием нужного инструмента (в данном случае XAUUSD) на сервисе myfxbook. Выбрав в этом сервисе анализа Форекс счетов историю по сделкам какого-либо мониторинга, трейдер может увидеть, как реально считаются пункты и финансовый итоговый результат закрытых позиций XAUUSD.

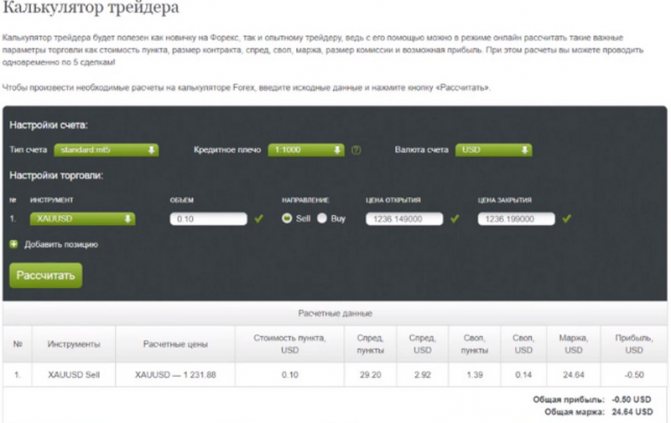

Стоимость пункта, в зависимости от выбранного трейдером размера лота, можно узнать в сервисе «Калькулятор трейдера» у своего брокера, например, у Alpari. При выходе на рынок ордером 0,1 Lot трейдер заработает или потеряет 0,1 $ на каждом пункте.

Обратите внимание на время торгов золотом у вашего брокера !

У некоторых брокеров торги прекращаются за час до полуночи. Трейдеры часто узнают об этом в одну из пятниц, удерживая сделку, чтобы закрыть ее в конце дня, избежав переноса позиции через выходные, неожиданно обнаруживая отсутствие движения котировок на графике.

Прежде чем торговать любым инструментом, в том числе и парой XAUUSD, обратите внимание на спецификацию контракта. Это даст информацию не только о времени торгов, но и о размере свопа, который прибавляется или вычитается при переносе сделки через ночь, в зависимости от направления позиции.

На что стоит обратить внимание при купле-продаже золота?

Так как драгоценные металлы всегда привлекали и привлекают внимание мошенников, стоит при осуществлении их купли-продажи следовать нескольким правилам. Так, например, не стоит соглашаться на первую же названную скупщиком цену, а обязательно нужно изучить рынок и проконсультироваться, по крайней мере, у двух ювелиров. Кроме того, обязательно требуйте у скупщика документы, подтверждающие стоимость золота на сегодняшний день и дающие ему вести деятельность по приобретению у населения драгоценных металлов. При этом также не стоит идти на поводу у человека, не желающего принять во внимание при определении цены пробу вашего золотого изделия.

Лучше всего будет обратиться в официальные ломбарды, а в том же случае, когда вы хотите приобрести или продать инвестиционное золото, вам нужно будет пойти в любой банк. Помните, что реализация золота в России частными лицами запрещена, и за это установлена серьезная уголовная ответственность.

Что же касается работы на бирже Форекс, то здесь никаких препятствий нет, так как в этом случае торги происходят не реальным золотом, а продаются и покупаются лишь пары доллар-золото. При этом вся торговля идет через специализированные брокерские агентства или брокеров.

0

Среднесрочные и краткосрочные периоды активности торгов XAUUSD

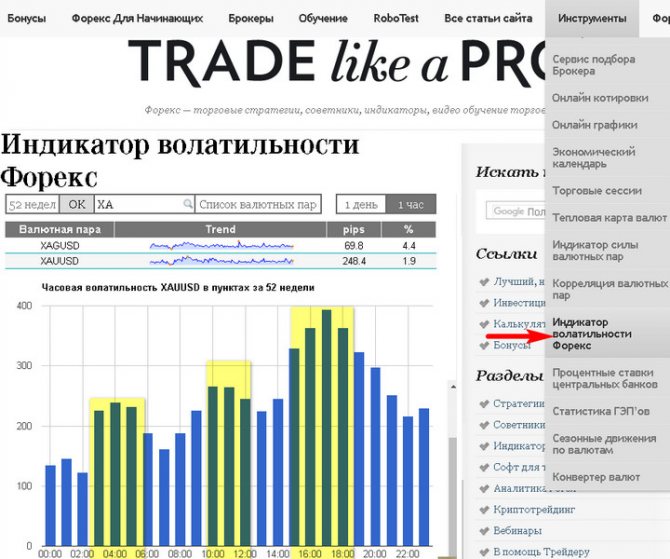

Чтобы определить дни недели и часы активной торговли на рынке золота, обратимся к «Индикатору волатильности Форекс», который находится на нашем сайте в выпадающем меню вкладки «Инструменты».

В течение года наибольшее среднее значение волатильности внутри дня выпадало на утренние часы азиатской сессии, открытие Лондонской биржи LSE, традиционно торгующей большими объемами металлов и начало американской сессии. По столбикам гистограммы внутридневной волатильности отчетливо видно, что самый активный период торговли выпадает на промежуток от 15-00 до 20-00 МСК. К этому моменту мы еще вернемся далее.

Обнаруженные тенденции делают непригодными для спекуляций золотом стратегии ночной торговли и «укорачивают» время до 20-00 МСК.

Установив переключатель в режим 1 день, узнаем среднюю величину внутридневных колебаний. Как видно из показаний графика, в среднем она равна значению 1,300-1,500, что в пересчете на пункты, по принципам, описанным в разделе характеристик золота, сопоставимо со 130-150 пунктами. Эта волатильность сопоставима со многими основными валютными парами.

Наиболее волатильные дни – вторник и среда, наименьшая активность наблюдается в понедельник.

В историческом масштабе пик волатильности пришелся на 2011 год, где произошел глобальный слом растущего тренда. Далее следовал пик после объявления программы количественного смягчения QE, скомбинированной с падением до нуля учетных ставок Центробанков развитых стран.

Последний скачок этого параметра обозначился в 2021 году, совпав с первым ростом ставки ФРС выше нуля. Текущему флэту соответствуют минимальные значения волатильности 2017-2018 года, что еще раз подтверждает выдвинутую в статье гипотезу отсутствия тренда у золота.

Прогноз курса золота на 2021 год – Всемирный золотой совет

Пандемия коронавируса усилила геоэкономическую нестабильность, усугубив существующие риски и создав новые. Впрочем, к концу прошлого года инвесторы стали полагать, что худшее уже позади.

В условиях низких процентных ставок инвесторы будут покупать рискованные активы в надежде, что экономика восстановится в ближайшем будущем. При этом им, скорее всего, нужно приготовиться к возможным рискам, а именно:

– растущему бюджетному дефициту;

– инфляционному давлению;

– коррекциям на фондовых рынках по причине завышенных котировок акций.

Курс золота вырос из-за новых рисков, низких ставок и увеличения спроса

Желтый металл оказался одним из самых доходных активов 2020 года, что было вызвано:

– высоким уровнем рисков;

– низкими процентными ставками;

– положительной динамикой цен, особенно в конце весны и летом.

У золота также было меньше спадов в течение года, что помогло инвесторов уменьшить убытки и справиться с рисков волатильности на других рынках.

В начале августа курс драгметалла достиг исторического максимума – 2067 долларов за унцию. Рекорды были поставлены во всех ведущих валютах. Впоследствии котировки упали ниже годового максимума, закрепившись выше отметки в 1850 долларов за унцию на протяжении 3-4 кварталов. Унция желтого металла в конце года стоила 1887 долларов.

Отметим, что динамика цен на драгметалл во втором полугодии была обусловлена ростом инвестиционного спроса на золотые биржевые фонды, слитки и монеты, а не спекулятивными торгами на рынке фьючерсов. Например, объем чистых длинных позиций на бирже «COMEX» достиг исторического максимума в первом квартале – 1209 тонн. Однако к концу года показатель снизился почти на 30%. Это могло быть вызвано большим спрэдом между котировками фьючерсов и спотовым курсом, который расширился в марте, сделав фьючерсы более дорогим активом по сравнению с другими.

Инвесторы отдавали предпочтение в прошлом году физическому золоту и продуктам, обеспеченных реальным драгметаллом. Это указывает на использование желтого металла как стратегического актива, а не просто выгодного тактического приобретения.

Инвестиционный спрос на золото увеличился благодаря ситуации с процентными ставками и инфляцией

Индексы мировых фондовых рынков показали особенно хорошие результаты в ноябре и декабре. Однако рост числа случаев заболевания коронавирусом и появление нового, более опасного штамма, стали причинами возникновения беспокойства на рынках. Впрочем, эти обстоятельства, а также политические события в США за первую неделю 2021 года, не помешали инвесторам покупать рискованные активы.

Уровень соотношения цена-продажи компаний, котируемых в индексе «S&P 500», был высоким. По данным «Crescat Capital», 15 факторов, которые составляют модель оценки «S&P 500», находятся около рекордного уровня. Низкий уровень процентных ставок по всему миру поддержит котировки акций на высоком уровне. Инвесторам нужно приготовиться к резким колебаниям на рынке и значительным коррекциям. Подобные события могут произойти, например, если вакцинация займет больше времени, чем предполагалось, или окажется не очень эффективной в борьбе против коронавируса, учитывая, в первом случае, логистические проблемы, а во втором – множество мутаций вируса.

Кроме того, многие инвесторы обеспокоены потенциальными рисками, связанными с увеличением бюджетного дефицита, который, в сочетании с низкими процентными ставками и ростом денежной массы, может привести к повышению инфляционного давления. Следует учесть, что центральные банки, в том числе ФРС США и Европейский центральный банк, заявили о готовности к временному увеличению уровня инфляции, который может превысить их традиционные целевые показатели.

Как правило, золото хорошо себя чувствует на фоне волатильности фондовых рынков и высокого уровня инфляции. Курс золота увеличивается в среднем на 15%, когда уровень инфляции превышает 3%. Примечательно, что, по данным «Oxford Economics», желтый металл дорожает и в периоды дефляции. Обычно в таких условиях наблюдаются низкие процентные ставки и высокий финансовый риск, что способствует росту спроса на золото.

Кроме того, за последнее десятилетие драгметалл очень чутко реагировал на состояние мировой денежной массы, даже лучше, чем казначейские облигации США, тем самым эффективнее помогая инвесторам сохранять свой капитал.

Восстановление экономики развивающихся стран приведет к увеличению потребительского спроса на золото

Согласно опросам, большинство экспертов прогнозируют восстановление мировой экономики в 2021 году после удручающей картины 2021 года. В условиях, когда мировой экономический рост, скорее всего, окажется достаточно вялым, стабильная динамика курса золота с середины августа поспособствует увеличению потребительского спроса на него.

Восстановление экономики может произойти быстрее, например, в Китае, где в начале прошлого года складывалась тяжелая ситуация, пока распространение вируса в стране не было приостановлено более эффективным образом, чем во многих западных странах. Стоит ожидать улучшения ситуации с рынком драгметалла в этой стране, учитывая положительную корреляцию между экономическим ростом и увеличением спроса на золото.

Аналогичная ситуация будет наблюдаться и на рынке золота в Индии. Согласно статистическим данным после ноябрьского праздника Дхантерас, спрос на ювелирные изделия все еще был ниже среднего, но по сравнению с минимумами второго квартала ситуация оказалась намного лучше.

При этом потребительский спрос в других регионах может оказаться низким, учитывая, что мировая экономика будет функционировать не на пределе своих возможностей, а курс золота до сих пор находится на исторически высоком уровне.

Спрос на золото со стороны центральных банков никуда не денется

В течение первых шести месяцев прошлого года центральные банки охотно увеличивали золотые резервы, а во втором полугодии ситуация изменилась, поскольку месяцы с нетто-покупками уступали место месяцам с нетто-продажами. Напомним, что на протяжении 2018-2019 гг. центральные банки были нетто-покупателями драгметалла, отчасти благодаря активности ЦБ РФ, которая прекратилась в апреле прошлого года. Несмотря на это, центральные банки все же остались нетто-покупателями драгметалла в 2021 году, хотя совокупный показатель приобретений значительно отстает от результатов предыдущих двух лет. В 2021 году коренным образом ничего не изменится в этом секторе. Есть веские причины, по которым центральные банки продолжают отдавать предпочтение золоту для резервов, а если учесть низкие процентные ставки, то желтый металл не потеряет свою привлекательность в долгосрочной перспективе.

Добыча пойдет в рост

На протяжении этого года произойдет восстановление добычи после снижения ее объемов в прошлом году. Приостановление производства в большом масштабе наблюдалось во втором полугодии, но впоследствии ситуация нормализовалась.

Хотя трудно спрогнозировать, что произойдет с этим сектором в 2020 году, есть основания предполагать уменьшение количества приостановлений производства благодаря успешной борьбе с пандемией. Следовательно, положение золотодобывающих компаний улучшится. Даже если потенциальная вторая волна затронет страны-производители, крупные компании уже ввели в действие протоколы и процедуры, которые должны уменьшить негативные последствия приостановления производства, наблюдавшиеся в первые месяцы пандемии.

Выводы

Динамика курса золота зависит от взаимодействия различных секторов спроса и предложения, на которые, в свою очередь, влияют четыре основных фактора (экономический рост; риски и неопределенность; альтернативные издержки; динамика рынка, инвестиций). В этом контексте прогноз таков: потребность в эффективных инструментах хеджирования в условиях низких процентных ставок поддержит инвестиционный спрос на высоком уровне, но на него может сильно повлиять восприятие риска, связанное с темпом и устойчивостью процесса восстановления экономики.

В то же время восстановление экономики в развивающихся странах (Китай и Индия), может уменьшить негативные последствия для рынка золота, которые наблюдались в 2021 году по причине чрезвычайно низкого уровня потребительского спроса.

В «Oxford Economics» предложили пять макроэкономических сценариев на 2021 год:

— устойчивое восстановление экономики (базовый сценарий компании);

— отсрочка восстановления;

— глубокий финансовый кризис;

— быстрый экономический подъем;

— глобальная вторая волна пандемии.

В целом курс золота будет нормально себя чувствовать в 2021 году при любом сценарии, но таких скачков, как в прошлом году, ожидать не стоит. Восстановление потребительского спроса очень поможет драгметаллу, если, конечно, улучшится состояние экономики. Кроме того, доходность золота может увеличиться из-за продления режима низких процентных ставок, который почти избавит драгметалл от альтернативных издержек.

Количество рисков увеличится при ухудшении мировой экономической рецессии, а потребительский спрос пойдет на спад, отчего пострадает и драгметалл. Однако при сценариях «глубокий финансовый кризис» и «глобальная вторая волна пандемии» должен увеличиться инвестиционный спрос на золото, что может компенсировать низкий уровень потребительского интереса, как это произошло в 2021 году. Инвесторы покупают желтый металл, когда им необходимы безрисковые, высококачественные и ликвидные активы.

Стратегии торговли XAUUSD

Одной из особенностей колебаний котировок XAUUSD, которую можно взять за основу при создании стратегии, является быстрая смена котировок внутри диапазона на любом таймфрейме. Причиной тому является низкая ликвидность торгов золота на рынке Форекс.

Дело в том, что рынок спот доступен только для профессиональных инвесторов из-за высоких маржинальных требований биржи. Именно на него завязаны основные объемы, тогда как на XAUUSD откровенно слабый стакан, поэтому практически любая крупная сделка собирает отложенные заявки с большого числа уровней.

Резкий взлет котировок и последующая ответная реакция могут послужить отличным сигналом для контртрендовой стратегии

.

Свечи, оставляющие после закрытия большие хвосты в направлении локального тренда – это повод для открытия сделки в противоположном направлении.

Сигнал должен быть усилен ложным прорывом, в котором хвост свечи пробивает сложившийся флэтовый диапазон. Рабочий таймфрейм – Н1.

Хвост сигнальной свечи определит размер стоп-лосса, а максимальный диапазон локального тренда (обычно в две-три свечи) – уровень тейк-профита.

Импульсный характер движения котировок можно использовать в стратегиях прорыва, пробоя диапазона. В основном такая тактика работы рассчитана на профессионалов, умеющих определять границы флета и выставлять выше и ниже отложенные ордера. Импульсные трейдеры не просто так любят золото)

В этом случае уровень тейка будет определяться размером диапазона флэта, а стоп располагаться за одной из его границ, противоположной направлению входа.

Лучшим временем для торгов внутри дня является период с 15-00 до 20-00 МСК. Еще раз стоит напомнить, что понятия «ночной торговли» в виде флэтовых стратегий – для золота не существует.

Классические стратегии работы по тренду недоступны на мелких таймфреймах, направленные движения в золоте формируются на дневных свечах. Прежде, чем их использовать, надо учесть особенность высокого диапазона колебаний, хвосты свечей предполагают использование стопа большого размера.

Эта же особенность влияет на торговлю по уровням, которые представляют собой ценовые зоны, в случае XAUUSD достаточно более широкого размера, в отличие от валютных пар.

Чтобы избежать «лишних» выбиваний ордеров по стопу, можно использовать для определения его размера индикатор «истиной волатильности» ATR. Этот алгоритм и другие различные правила постановки ограничений убытков подробно описаны в теме «Что нужно знать о Стоп-Лоссах».

Как влияет размер золотых запасов на экономику страны?

На первый взгляд можно подумать, что все государства спешат приобретать золото, во что бы то ни стало; однако, на самом деле все обстоит совсем наоборот. Раньше золото было уникальным резервным активом для государств и граждан по причине его уникальных химических характеристик, которые сделали его неспособным к реакциям с другими элементами, включая кислоты, что сделало его надежным средством сбережения.

Тем не менее, эта ситуация изменилась в ХХ-м веке. Во всех государствах, в их центральных банках или казначействах теперь хранятся значительные объемы запасов в форме диверсифицированного портфеля валют, иностранных правительственных облигаций и драгоценных металлов.

Большинство опубликованных исследований и статей в основном уделяют внимание объему золота, принадлежащего государствам, не касаясь отношения количества золота в совокупном объеме запасов. Объем золотого запаса по сравнению к совокупным запасам стран отражает политические и экономические интересы властей и положение государства на международной арене. Ниже будет представлено исследование двух групп стран. Первая группа состоит из тех стран, в которых продолжают увеличивать золотые запасы; вторая группа – страны, сокращающие свои золотые запасы.

Эпоха золотого стандарта

Не погружаясь глубоко в историю, обратимся к 1694 году, когда Банк Англии учредил систему золотого стандарта, при которой банкноты обменивались на золото при требовании. Эта система была принята во всем мире и оставалась на протяжении более двух столетии основой для эффективной экономической системы.

При золотом стандарте, стоимость любой валюты была зафиксирована в золоте, что подразумевало фиксированный обменный курс между валютами. Система золотого стандарта оказывала большое давление в равной степени на большие и на маленькие страны. Со стороны более крупных стран, абсолютная восходящая инфляция на протяжении более двух веков заставила людей сомневаться в способности центральных банков обеспечивать свои банкноты золотом; это привело к тому, что спекулянты стали продавать валюты, чтобы обменять их на золото. В результате таких спекулятивных действий объемы золота в центральных банках начали истощаться, прежде всего, в Банке Англии. С другой стороны, небольшие страны были вынуждены повышать свои процентные ставки при повышении ставок за рубежом; в противном случае они терпели серьезные потери. Массовая распродажа отечественной валюты вызывало обращение к золотым запасам или к продаже отечественной валюты и покупке иностранной валюты в условиях высоких процентных ставок.

Во время Первой мировой войны система золотого стандарта была приостановлена во всех странах, кроме США. После окончания войны многие страны оказались обременены долгами и гиперинфляцией. При этом наиболее пострадавшим был банковский сектор, поскольку многие банки столкнулись с неплатежеспособностью. К концу Первой мировой войны центральные банки предприняли значительные усилия по восстановлению системы золотого стандарта. Несмотря на то, что во время войны печатались крупные суммы денег, не обеспеченные золотым запасом, государства могли восстановить систему золотого стандарта. Однако послевоенный период не оказался стабильным в денежной сфере, и многие страны, включая Великобританию, отказались от восстановления данной системы.

При отсутствии политической и идеологической поддержки системы золотого стандарта, центральные банки начали переоценивать свою политику, особенно после эпохи мировой великой депрессии в 1930-х гг. Существенные изменения денежной системы были осуществлены президентом США Франклином Рузвельтом.

Страны с увеличивающимися золотыми запасами

Соединенные Штаты Америки

Как только рынки потерпели крах в 1929 году, Великобритания оставила систему золотого стандарта, поскольку курс фунта стерлингов по причине частых нападений спекулянтов стал плавать и определяться рыночными силами. Государства перестали верить в систему золотого стандарта, и одно за другим отказывались от нее.

США предприняли новые меры для спасения от мирового кризиса. Одна из мер заключалась в том, чтобы поднять процентные ставки, которые были ниже 20%, для того, чтобы разбить спекуляции на долларе. Поскольку правительство стало оказывать давление на ФРС, был создан Комитет по операциям на открытом рынке, который отвечал за увеличение предложения денег через уменьшение процентных ставок на правительственные и корпоративные облигации. В конечном счете, ФРС и правительство поняли, что они не на правильном пути, и им пришлось его изменить. Они осознали, что золото было основой их прежней фискальной политики и изменить ничего нельзя без полного пересмотра этой системы, а значит, прекращения золотого стандарта.

К началу президентства Рузвельта, смещение золотого стандарта было приоритетным делом. Не потребовалось слишком много времени, чтобы признать, что отказ от золотого стандарта будет ключевым моментом в восстановлении от великой депрессии. Одним словом, Рузвельт принял решение позволить доллару плавать по отношению к золоту, сбросив его стоимость до низкого уровня.

Тяготы Второй мировой войны были невыносимыми, поэтому все страны, в конечном итоге, приняли решение отказаться от системы золотого стандарта, поскольку она стала невыгодной. В 1944 году, перед концом войны, крупные государства подписали Бреттон-Вудское соглашение, в котором цены на валюты привязывались к доллару, а не к золоту.

Тем не менее, доллар США должен был обмениваться на золото при спросе, а золото оценивалось в 38 долларов за унцию. В 1971 году президент Ричард Никсон принял решение о прекращении системы золотого стандарта и замены ее системой нефтедолларов. Начиная с этой даты процентные ставки заменили золото и стали основной опорой фискальной политики.

К тому времени, золото оказалось вне фискальной политики ФРС; хотя его значимость в качестве резервного актива не уменьшилась для секретаря Казначейства. По данным Всемирного золотого совета, США возглавляют список стран с крупнейшими золотыми запасами. Оказывается, что США владеют 8133,5 тоннами золота (около 12 млрд. долларов), что составляет 74% от общего объема резервов, находящихся в казне. Казначейство несет ответственность за хранение золота в надежно защищенных хранилищах с 31 января 1934 года в трех местах: Денвере, Форт-Ноксе и Вест-Поинте. США занимают четвертое место в списке крупнейших производителей золота с 209 тоннами в год.

Если мы рассмотрим вопрос процентного соотношения запасов золота к совокупным запасам, то ни одна другая страна не имеет такого высокого процента золотых резервов, как Таджикистан, и даже США находятся на втором месте в этом списке. Здесь может возникнуть вопрос о том, что это значит? а) США, как производитель господствующей валюты в мире не нуждается в большом количестве иностранных валют, б) золото имеет обратное отношение к доллару, а это означает, что по мере роста спроса на золото со стороны казначейства, курс золота будет расти, а доллар США будет обесцениваться. Другими словами, ослабление доллара улучшит состояние экономики, и повысит стоимость запасенного золота.

Европейские страны используют евро

Как и доллар, евро считается одной из опор мировой экономики. Несмотря на то, что Европейский центральный банк 26% своих запасов хранит в золоте (504 тонны), каждая страна в ЕС имеет свою собственную казну, храня свое золото отдельно. Формула «продавайте евро – покупайте золото в качестве резерва» является общей политикой в странах Еврозоны. На втором месте среди стран, владеющих самыми большими объемами золота, находится Германия, владеющая 3377 тоннами золота, представляющих 68,7% от общего объема запасов; следует за ней Италия с 2451 тоннами, что составляет 67,8% от общих резервов. Хотя у Кипра есть только 33 тонны золота, но это составляет 64,1% по отношению к совокупному объему запасов; у Франции – 2435 тонн, 63,8% от общего объема запасов, Нидерланды – 612 тонн, 63,9% от общего объема запасов, Португалия – 382 тонны, 59,1% от общего объема запасов и Австрия – 280 тонны, 45% от общего объема запасов.

Европейские страны придерживаются той позиции, что необходимо обладать большими объемами золотых запасов по отношению к их общему объему (сырьевых товаров, валют и т.п.). Если бы сегодня существовала система золотого стандарта в мировой экономике, страны должны были хранить столько золотых запасов, сколько было бы необходимо для контроля их валюты и экономики.

Горестный урок Венесуэлы

Власти Венесуэлы, одной из ведущих стран-производителей нефти, были настроены проводить антилиберальную, антизападную политику, отказавшись от доллара. В результате чего 64,8% своих запасов у них хранилось в форме золота, а не иностранных валют; золота хранилось всего 187,5 тонны, что было самым низким показателем за последние три десятилетия. В декабре 2009 года Центральный банк Венесуэлы решил провести «реорганизацию золотых запасов». Был составлен 10-летний план увеличения золотых запасов, но они не объявили насколько будет произведено увеличение; к тому же тогда еще был в самом разгаре финансовый кризис, доверие к доллару США снизилось, поэтому в Венесуэле тот год назвали «годом золота». На деле, план привел к определенному успеху, поскольку золотой запас вырос с 355 до 365 тонн к 2011 году; тем не менее, долго эта политика не продлилась. Страна столкнулась с серьезным кризисом в 2021 году, вызвавшим необходимость распродажи двух третей ее золотых запасов по более низкой цене, чем в 2010 году.

В итоге, большая часть купленного золота после «реорганизации» в 2009 году была продана в убыток, а экономическое положение Венесуэлы значительно ухудшилось.

Таджикистан

Это может показаться удивительным, но Таджикистан, одна из беднейших стран в мире с 30% населения, находящегося за чертой бедности, хранит в золоте 81% всех своих запасов, что ставит эту страну на первое место в списке, даже выше США. Эти 81% представляют собой только 14,4 тонны.

В 2021 году ВВП этой страны составил 7,8 млрд. долларов, поскольку экономика в основном зависит от экспорта сельскохозяйственной продукции и металлов. Доходы страны в основном зависят от эмигрировавшей в Россию рабочей силы и экспорта продукции в соседние страны, такие как Россия, Турция, Казахстан и Афганистан.

Страны с сокращающимися золотыми запасами

Великобритания

Однако у некоторых развитых экономик есть другая точка зрения на золото. В отличие от остальной Европы, у Великобритании действует особая политика относительно золота. 7 мая 1999 года Великобритания решила продать большую часть своего золотого запаса в короткий срок, заменив его корзиной валют, включая новую валюту (евро). Запасы золота в Великобритании снизились с 590 тонн в 1999 году до 310 тонн в настоящее время, что составляет всего лишь 8,6% от совокупных запасов Великобритании.

Это решение было принято после новых поправок, сделанных Банком Англии. В середине 1990-х гг. была принята политика, нацеленная на уменьшение высоких уровней безработицы и нестабильности цен, что привело к резкому падению экспорта из Великобритании. Великобритания решила сократить свои золотые запасы на 2/3, однако, королевство по-прежнему занимает 17-е место в списке стран с крупным количеством золотого запаса.

Страны Королевства Содружества

Вслед за Великобританией последовали Канада и Новая Зеландия, но при этом более решительно. Золотой стандарт был принят Канадой 14 июня 1853 года, а в 1999 году Банк Канады решил продать все свои золотые запасы. Экономические причины, которые заставили Канаду и Новую Зеландию избавиться от всех своих золотых запасов, остаются неясными.

Австралия является страной с сильной экономикой, в значительной степени ориентированной на добычу полезных ископаемых, представляющих всего 6% от ее совокупных запасов. Австралийские золотые запасы немного выросли с 79,7 тонны в 1999 году до 79,85 тонны в 2021 году. Страны Содружества являются одними из богатейших стран в области золотодобычи, поскольку на них приходится большая часть добытого золота. Австралия занимает второе место в мире по производству золота, добывая 270 тонн в год, Канада занимает пятое место с 170 тоннами, а Южная Африка – седьмое место с 140 тоннами в год.

Китайско-российская ось

Китай стал последней страной, присоединившейся к системе золотого стандарта в начале ХХ-го века. Китай занимает пятое место по количеству золота с 1842 тоннами золота; они представляют всего 2,6% по отношению к совокупным золотовалютным запасам, что роднит ее с другими странами, сокращающими свои золотые запасы.

Вслед за Китаем идет Россия, хранящая лишь 1645 тонн, представляющих 16% из всех ее запасов; впрочем, есть сомнения по поводу верности статистических данных по обеим странам.

Золото в качестве розничной торговли ювелирными изделиями в Китае и России является очень популярным товаром; эти страны считаются самыми дешевыми рынками для покупки золота. Китай занял первое место среди продавцов золота с 455 тоннами, а Россия – на третьем месте с 250 тоннами в год.

Заключительные слова

Золотой запас является популярной темой и с ним связано множество вопросов. Например, есть ли связь между торговлей золотом, золотыми запасами и курсом золота. Каково влияние курса золота на золото, хранящееся в государствах? И самый важный вопрос: каковы будут последствия истощения добычи этого металла? В целом, можно подытожить основные идеи этой темы так:

Хотя золото никогда не теряло своего значения в качестве средства сбережения, его роль в современной экономике теперь изменилась. Его история началась с простой монеты, затем золото превратилось в средство обеспечения банкнот, а теперь является важной частью в государственных запасах, являясь полезным элементом в традиционных областях (драгоценности и средство сбережения), в том числе в медицинской и автомобильной промышленности. Более того, отношения между банками и золотом также менялись от одного исторического периода к другому.

Мы можем поделить страны по отношению к системе золотых запасов на три типа: а) США и Еврозона владеют наиболее востребованными валютами и не имеют другого выбора, кроме как хранить свои запасы в золоте и предоставлять совсем немного места менее желательным валютам. Нужно иметь в виду, что США занимают второе место по производству золота; б) страны с развитой экономикой, такие как Страны Содружества, по-другому относятся к золоту, ликвидируя его запасы, а за ними следуют другие развитые страны, такие как Япония и Швейцария; в) развивающиеся экономики, такие как Россия, Китая и Индия перенимают ту же политику, что и страны из второй группы, что явилось неизбежным результатом стагнации экономики.

Венесуэла – яркий пример неудачной политики, в соответствии с которой страна бросила вызов международным валютным системам и направила все свои доходы от нефти в золото. Это было одной из причин, вызвавших серьезный кризис в стране в 2015 году, в результате чего большая часть золотого запаса была продана по низкой цене в 2021 году.

Стратегия «Американский золотой Взрыв»

Стратегия очень простая и, в то же время, эффективная.

На часовом таймфрейме «неактивный» отрезок сессии до 15-00 можно использовать в виде фильтра-диапазона, определив сложившиеся до этого времени ценовые зоны флэта и торгуя классический пробой.

Выставив после 14-00 в обе стороны ордера, заранее определив уровень тейк-профита, равного размеру диапазона флэта, трейдер может держать сделку до закрытия с прибылью или выходя из нее после 20-00, используя в качестве стопа противоположную границу.

Правила стратегии крайне просты:

1) Определяем флетовый участок примерно в 14:00 – 14:30 мск;

2) Выставляем отложенные ордера Sell stop и Buy stop ниже и выше границ флета;

3) Стоп-лосс ордера на уровне противоположного ордера, тейк-профит равен размеру флетового диапазона;

4) Свеча в 15:00 (иногда чуть раньше, иногда чуть позднее) активирует наш ордер, ждем ТП, либо СЛ.

5) В 20:00, если ни тейк ни стоп-лосс не сработали, закрываем позицию, независимо от наличия прибыли/убытка.

Конечно же, вы можете скорректировать данную идею под свой стиль трейдинга. Возможно, позднее мы рассмотрим эту стратегию в рамках отдельного обзора.

Источники котировок

Вместе с эпохой «золотого стандарта» ушли те времена, когда золото стабильно имело одну и ту же стоимость. Сегодняшняя динамика золотого рынка обладает свойством цикличности. Долгий спад всегда сменяется периодом роста. Мировые политические и экономические события неизбежно отражаются на рынке драгметаллов. Теперешний подъем цен — следствие кризиса глобальной экономики, геополитической напряженности и торговых конфликтов.

Желая сохранить заработанные средства во время «смуты», пока они не стали просто бумагой или ничего не значащими цифрами на банковском счете, многие стремятся вложить накопления в активы, отличающиеся надежностью и ликвидностью. В этом смысле ничего более подходящего, чем золото, человечество просто не знает.

Потенциальные инвесторы будут проявлять живой интерес не только к сегодняшним котировкам золота, но и к завтрашнему возможному курсу, а также к ценовой динамике на долгосрочный период.

Среди доверенных источников, отображающих цену желтого металла, можно перечислить следующие:

- Биржа металлов в Лондоне;

- Товарная биржа в Нью-Йорке;

- Центробанк РФ;

- Российский Сбербанк;

- Поисковик Яндекса.

Лондонская биржа металлов (London Metal Exchange – LME)

Это самая большая в мире площадка, где торгуют цветным и драгоценным металлом. За столетие существования биржи система торговли осталась неизменной. Добавилось лишь использование конференцсвязи. Здесь торгуются 6 основных позиций: свинец, алюминий, медь, никель, цинк и олово. Формируются котировки для редкоземельных металлов и элементов, имеющих стратегическое значение, таких как ванадий, кобальт, селен, кадмий, кремний и хром. А также устанавливаются фиксинги для драгметаллов: платины, золота и серебра.

«Лондонский фиксинг» стоимости золота формируется пятью главными биржевыми игроками. С 1919 года каждый день проводят две торговые сессии — в 10.00 по Гринвичу (13.30 по мск) и в 15.00 по Гринвичу (18.00 по мск). В большинстве мировых государств цена золота устанавливается на основе данного фиксинга.

Товарная биржа в Нью-Йорке

Данная фьючерсная компания в 1994 году объединилась с биржей COMEX. Она также включена в состав торговой биржи Чикаго. В настоящий момент деятельность осуществляют два ее подразделения — COMEX и NYMEX. Первое из них занимается золотом. Цена измеряется в американских долларах за одну унцию.

Простого обывателя сформированные на этих двух крупнейших торговых площадках котировки заинтересуют лишь, как пища для размышлений.

Купля-продажа драгметалла в России осуществляется по цене, определяемой ведущими банковскими организациями страны, руководствующимися учетной ценой Центробанка РФ.

Кстати. Тройской унции соответствует вес металла 31.1034807 в граммах. При математическом округлении получаем 31.103 грамма. Данная мера применялась еще в Древнем Риме. Тогда тяжелая монета из меди массой 1 фунт делилась на 12 частей — унций. Позднее появилась «унция эвуар-дью-поуас» (от фр.avoir du pois), равнявшаяся уже 1/16 фунта. Но тройская унция продолжала соответствовать 1/12 фунта. Определение «тройская» произошло от названия города Труа во Франции, где в средневековье устраивали ярмарки. Сюда в XIII столетии съезжались торговцы со всего мира, и принятые здесь стандарты пользовались непререкаемым авторитетом.

Центробанк Российской Федерации

В России именно Центральный Банк формирует учетные цены на золото и иные драгметаллы. Он же предоставляет последние данные об условиях межбанковского кредитования, валютных курсах и ставках рефинансирования. Единица измерения стоимости золота здесь в рублях за 1 грамм. Формирование цены Центробанком происходит ежедневно на основании долларового курса, лондонского фиксинга и информации с ведущих мировых торговых площадок. Стоимость золота за 1 грамм также учитывает расходы на перевозку, прохождение таможни и прочее. Срок действия каждой объявленной цены — сутки.

Что такое фиксинг, аффинированные металлы и почему цены называют учетными?

Если стоимость материалов изменчива, то бухгалтера и банки применяют к ним, так называемые учетные цены. Учетная цена драгметалла действительна в течение календарного дня с момента ее объявления и до формирования новых значений.

Аффинированные драгоценные металлы Так называют драгоценный металл (золото, платина, палладий и некоторые другие), прошедший все стадии обработки от добычи, обогащения и выплавки руды или переработки вторичных материалов и концентратов, до конечного продукта. Существует нормативная база, регламентирующая разновидности, маркировку и состав аффинированных металлов. Так, представляющий собой немалую ценность самородок золота, не считается аффинированным. Для этого он должен превратиться в мерный слиток, на котором указана проба и вес.

Сбербанк России

Посмотреть золотые котировки в режиме онлайн можно на интернет ресурсе Сбербанка. Здесь показана изменчивость динамики за последние несколько лет, а также присутствует архив ценовых колебаний.

Являясь крупнейшим российским участником рынка золота, Сбербанк содержит филиалы, чуть ли не в каждом населенном пункте страны. При этом данная финансовая организация готова предложить различные способы вложения средств в драгоценные металлы:

- Инвестиции в монеты из золота и серебра.

- Слитки из драгоценных металлов.

- Открытие ОМС (обезличенного металлического счета).

Поскольку котировки (учетные цены), определяемые Центральным Банком РФ, носят рекомендательный характер, то уровень цен в российском Сбербанке может быть отличным от них. Здесь стоимость золота формируется с оглядкой на внутри рыночный спрос на драгметаллы в стране, валютный курс рубля по отношению к доллару США, учетные цены Центробанка и данные с международных торговых площадок, оперирующих золотом.

Стоит помнить, что Сбербанк России — разветвленная и структурированная организация, имеющая множество филиалов, самостоятельно формирующих свои цены. Поэтому один грамм золота где-нибудь на Дальнем Востоке может существенно отличаться по стоимости от того же одного грамма в Москве.

Уровень спрэда в банковских отделениях также может быть разным. Имеется в виду разница между оптимальной стоимостью приобретения и стоимостью продажи на тот же самый момент времени. В различных филиалах Сбербанка значение спрэда колеблется в диапазоне 7-15% от цены металла.

Каков спрэд в частных компаниях, которые занимаются реализацией инвестиционных и памятных монет? Если сравнивать с коммерческими банковскими учреждениями, наша компания как монетный дилер, и некоторые другие аналогичные частные компании, как правило, предлагают более низкие спрэды на покупку и продажу монет..

Яндекс

Одно из самых удобных средств для мониторинга стоимости ценных бумаг и сырья, биржевых котировок и валютных курсов предлагает отечественный поисковик Яндекс. Чтобы посетить специальные интернет ресурсы для ознакомления с текущими ценами золота порой не хватает времени. Ритм современной жизни нам его просто не оставляет. Но, поскольку работа и развлечения сегодня, так или иначе, связаны с интернетом, то зайти на Яндекс не составит труда. А здесь есть целый раздел, связанный с котировками, где можно наблюдать годовую, квартальную, месячную или недельную изменчивость стоимости золота. Есть также архивные данные за временной промежуток 1996-2019 годы.