Блог ленивого инвестора > Новости

В СМИ можно встретить много спекуляций о том, что главная причина финансовых кризисов – отказ от золотого стандарта. Активно обсуждается и тема возврата к прежней системе. Давайте посмотрим, что скрывается за этим звучным словосочетанием, и насколько верны постулаты о его универсальности.

Поиск эквивалента денег до золотого стандарта

Вся история денег — это попытка найти универсальный эквивалент стоимости национальной валюты каждой страны. В древности таким эквивалентом выступали шкуры животных, железо, соль, пушнина и т.д., т.е. товары первой необходимости для обеспечения жизни первобытных племен.

С образованием первых государств роль денег стали выполнять редкоземельные металлы — золото, серебро, медь. Например,

- новгородская гривна представляла собой продолговатый слиток («палку») весом 204 грамма

- литовская гривна — аналогичная «палка» 100-105 гр. серебра;

- польский скоец — такая же «серебряная палка» на 204 гр. (как и в Новгороде);

- киевская гривна — шестиугольник в виде ромба, весом 163-165 граммов серебра и т.д.

Нетрудно догадаться, что у менял Европы не было ни каких проблем с обменом этих денег по содержанию в них серебра, как и позже с 16 века, когда серебряные и более редкие золотые деньги приняли для нас более привычную форму монет.

Ни какой инфляции, девальвации или ревальвации валют в мире не происходило веками, если государство само не уменьшало «серебряный (золотой) стандарт» своих фиатных денег (нет, жульничать у «монетных дворов» не получалось, хотя соблазн был огромный — пример Медные бунты 1662г. в Новгороде и Москве, когда царь Алексей Михайлович решил выпустить монеты из меди по цене серебра. Кстати, менялы сразу установили на них «рыночный курс» — 6 серебряных монет за 170 медных, поэтому обмануть население на 2830% у царского правительства не получилось, хотя оно это поняло только после пролитой крови).

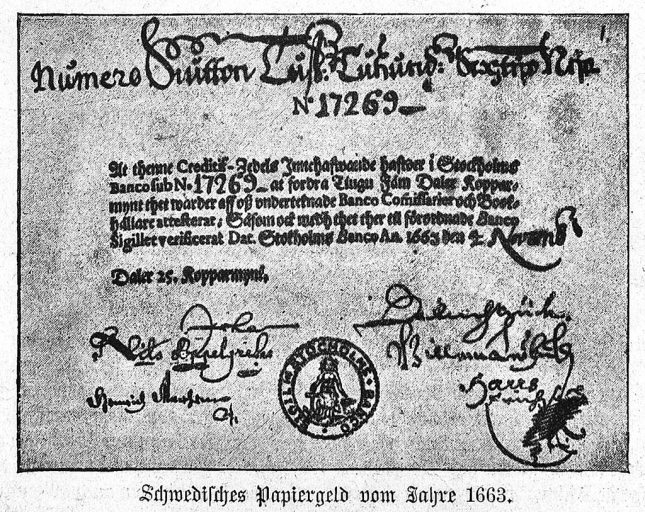

Не прошли попытки обмана по серебряному (золотому) стандарту и в Европе, когда в 1661г. появились первые бумажные деньги, напечатанные Банком Швеции. Уже в 1663г. шведские бумажные деньги оказались неплатежеспособными при обмене их на золото и серебро, банк обанкротился, бумажные купюры из оборота исчезли.

Плюсы и минусы отмены золотого стандарта

Последствия отмены золотого стандарта можно разделить на положительные и отрицательные.

Минусы

Результатом отмены золотого стандарта стала инфляция. Поскольку правительства всех стран начали печатать национальную валюту в почти ничем не ограниченных масштабах, покупательская способность денег кардинально снизилась. Появилась возможность для надувания пузырей и валютных спекуляций. Это привело также и к наращиванию объемов долговых обязательств. Вновь эмитированные купюры попадали в обращение через систему кредитования.

Еще одним негативным аспектом отмены золотого стандарта стал разрыв корреляции реальной заработной платы с ростом производительности труда. Даже если номинально доход увеличивался, он не успевал за темпами инфляции. Это привело к замедлению роста качества жизни людей.

С отказом от обеспечения национальных валют золотом снизилась стабильность экономики. В случае краха какого-либо государства выпущенные им деньги полностью обесцениваются. Предсказать нижнюю границу падения экономики в случае кризиса уже нельзя.

Рекомендую прочитать также:

Почему, когда нефть дешевеет, бензин дорожает?

Почему бензин в России не дешевеет?

Плюсы

Однако у отмены золотого стандарта были и положительные стороны. В первую очередь, это ускорение экономического роста. Именно возможность выпускать денежную массу без ограничения и быстро наращивать ликвидность позволила в своё время преодолеть Великую Депрессию. Эти же действия помогли сгладить и все последующие кризисы.

Жесткая привязка объема денежной массы в обращении к количеству золота, накопленному центробанками, приводит к тому, что рост производства провоцирует дефляцию. Этот процесс, в свою очередь, вынуждает сокращать объемы выпуска новых товаров и увольнять рабочих. Отказ от привязки банкнот к драгоценному металлу позволил переломить эту ситуацию.

Второй положительной стороной отказа от золотого стандарта стала возможность проводить гибкую финансовую политику. Благодаря этому шагу центробанки могут быстрее изменять стоимость национальных валют. Это позволяет использовать контролируемую девальвацию для снижения рисков дефолта. Также к ней прибегают для повышения конкурентоспособности отечественных производителей.

Почему вместо серебряного был введен «золотой стандарт» в Европе? Роль ограбления Латинской Америки

Золото использовалось в качестве валюты на протяжении минимум последних 2000 лет параллельно с серебром, но было очень редким металлом в Европе. Самое раннее известное упоминание золота в качестве денег, историками зафиксировано в 600 г. до н.э. в Лидии, которая находится в западной азиатской части современной Турции.

К 560 году до н.э. лидийцы опытным путем отделили золото от серебра, создав первую настоящую золотую монету 980 пробы. Крылатое выражение «богат как Крёз» (из «Истории» Геродота) лучшая характеристика несметного богатства лидийского царя Крёза, благодаря стабильности своей денежной золотой единицы.

На протяжении следующих веков ценность монет разных государств основывалась исключительно на стоимости металла (золота, серебра, меди) из которого она была сделана. Именно это стало стимулом завоевания Нового Света и возвышения

- сначала Испании, чей мореплаватель Христофор Колумб открыл в 1492 Америку, в 1521г. Эрнан Кортес — «государство ацтеков» (Мексику), в 1532г. Франсиско Писарро — «государство инков» (Перу) и т.д.

- затем к поиску «новых земель» и драгоценных металлов в них присоединились Португалия, Нидерланды, Франция и Великобритания, сумевшие за счет захваченного в колониях золота и серебра стать ведущими государствами в Средневековой Европе.

Только за 1530 гг. испанцы ввозили в Европу около 100 тонн золота и 330 тонн серебра в год, что позволило европейскому континенту накапливать золотые запасы и постепенно переходить от серебряного к «золотому стандарту» обеспечения денег.

29 марта этого года наступила финальная фаза реализации новых правил Банка международных расчетов. Некоторые эксперты считают, что возвращение золоту статуса денег должно положить конец всевластию доллара. По их прогнозам, к декабрю американская валюта может упасть на 40%, а в начале следующего года окончательно утратить свою ценность.

Три события, которые потрясли мир золота

Начиная с 1879 года, денежная система США базировалась на так называемом «золотом стандарте», который привязывал объем бумажной денежной массы к размеру золотого запаса страны, а 20 долларов в любой момент могли быть обменены на тройскую унцию этого благородного металла.

Прошло 55 лет, и в 1934г. президент США Франклин Рузвельт утвердил «Закон о золотом резерве». Согласно этому документу, частное владение золотом объявлялось незаконным, и весь драгоценный металл подлежал продаже Казначейству США. Год спустя, когда все золото перешло из частной собственности в руки государства, Рузвельт поднял на него цену на 70% – до $35 за тройскую унцию, что дало ему возможность допечатать соответствующее количество бумажных денег.

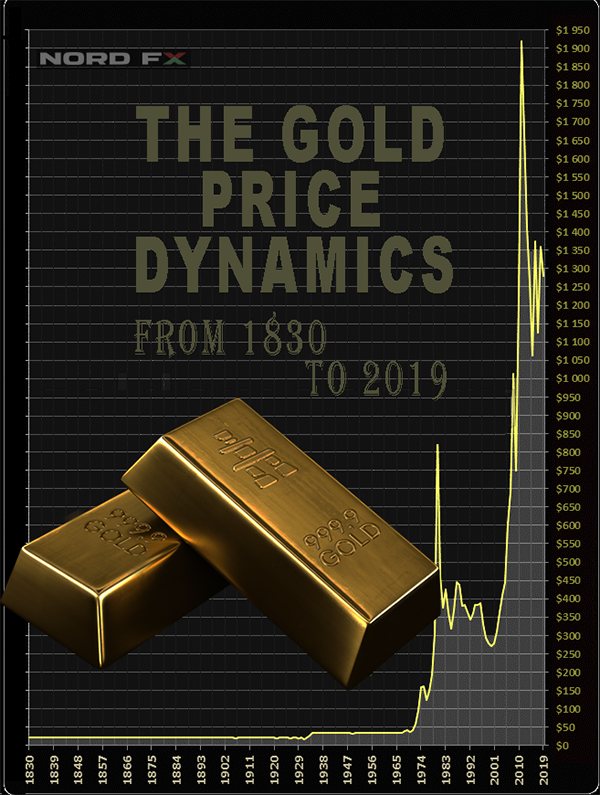

Следующие четыре десятилетия цены на золото оставались стабильными, удерживаясь в районе 35 долларов, пока в начале 70-х другой президент – Ричард Никсон, не принял решение вообще отказаться от «золотого стандарта». Это полностью развязало правительству руки, позволив печатать бесконечные объемы фиатной валюты, а ценам на золото, которое перестало быть деньгами, – расти в геометрической прогрессии.

И вот весной этого, 2019-го, года СМИ разнесли весть еще об одном, революционном, событии – 29 марта наступала финальная фаза реализации новых правил, согласно которым желтый металл вновь официально становился таким же первоклассным активом, как наличные банкноты и государственные облигации.

Эти правила, принятые Банком международных расчетов (БМР) и получившие название «Стандарт Базель III» (по месту нахождения БМР – г.Базель, Швейцария), позволили некоторым экспертам заявить, что раз золоту возвращают его монетарный статус, оно должно стать деньгами №1, вытеснив с рынка ничем не обеспеченный доллар США. Поскольку обязанность обмена купюр на драгметалл теперь ложилась не на Казначейство США, а непосредственно на банки, они должны были начать активно скупать золото, чтобы сохранить стабильность во время краха долларовой системы. По прогнозам этих экспертов, к декабрю американская валюта могла упасть примерно на 40%, а в начале следующего года окончательно потерять свое значение.

Фантастика или реальность: 155 000 USD за унцию?

– И что же произошло 29 марта? – этот вопрос адресован ведущему аналитику брокерской компании NordFX Джону Гордону (John Gordon).

– А вот что, – указывает он на график. – Вместо того, чтобы взлететь до небес, буквально за день до этого золото потеряло в цене восемь с лишним процентов!

На мой взгляд, говорить о смерти доллара явно преждевременно. Надо учитывать, что, хотя Банк международных расчетов и объединяет более 60 центральных банков разных стран, его документы носят скорее рекомендательный, чем обязательный характер. Более того, некоторые источники утверждают, что решение о переоценке золота и дате введения этого правила было принято не на общем собрании БМР, а в узком кругу наиболее крупных регуляторов. Это Федрезерв США, ЕЦБ, Бундесбанк и Банки Англии и Франции. А такие крупнейшие импортеры золота, как, например, Китай, Индия, Россия или Япония при этом не присутствовали.

Для того, чтобы золото снова стало полноценными деньгами, – продолжает аналитик NordFX, – нужно установление золотого паритета, то есть фиксированного его содержания, как минимум, в ведущих мировых валютах.

Давайте произведем простой расчет. Сейчас цена золота составляет $1280 за унцию, или около $41 за грамм. А теперь посчитаем, сколько будет стоить золото, если установить паритет между долларовой массой и золотым запасом США. Итак, по данным на 2021г., золотой запас США составляет 8133,5 тонн, а долларовая масса, включая банковские вклады, – около $40 трлн. Делим одно на другое и получаем, что цена одного грамма золота должна равняться $5000, или $155,5 тыс за тройскую унцию. То есть, в 120 раз больше, чем сегодня.

Государственный долг США составляет более $22 трлн., и даже представить сложно, что произойдет, если хотя бы часть кредиторов потребует обменять свои фиатные деньги на реальное золото.

Думаю, что, несмотря на их примитивность, – подводит итог Джон Гордон, – приведенные расчеты наглядно показывают, что возвращение к временам полуторавековой давности, когда каждый доллар, фунт, рубль или марка были обеспечены золотым запасом страны, вряд ли возможно.

Что еще говорят специалисты

Лондонская ассоциация участников рынка драгоценных металлов (London Bullion Market Association, LBMA) провела опрос 30 аналитиков, попросив их дать прогноз по цене золота на 2021 год. Если усреднить их мнения, то можно говорить о скромном росте всего на 1.8%. Однако, две трети опрошенных считают, что в какой-то момент в течение года стоимость этого драгоценного металла может достичь или даже превысить отметку в 1400 долларов за унцию.

Самым оптимистичным оказался Эдди Нагао (Eddie Nagao) из Sumitomo, назвавший цену в 1475 долларов. По его мнению, золото будет одним из привилегированных активов среди институциональных и частных инвесторов, так как вероятность рецессии в США постоянно растет.

Что же касается пессимистов, то здесь первую строчку занял Адам Уильямс (Adam Williams) из Fastmarkets MB (Metal Bulletin). Его сценарий предусматривает спад ниже 1200 долларов. По мнению «медведей», золото было решающим фактором для инвесторов в ноябре 2018 – феврале 2021г.г. Но в случае заключения торговой сделки между США и Китаем, спрос на активы-убежища, в том числе и на золото, быстро упадет, и цена пойдет вниз.

Если же говорить о более долгосрочном прогнозе, то интересной представляется модель, построенная Гарри Вагнером (Gary S. Wagner), аналитиком и продюсером ежедневного бюллетеня «Золотой прогноз» («The Gold Forecast»). Согласно его расчетам, последняя крупная бычья волна началась в конце 2015 года, после коррекции до $1040, и предполагает, что золото может повторно протестировать рекордные максимумы 2011 года, достигнув в 2021 году цены в $2070-2085 долларов за унцию.

Роман Бутко, NordFX

Предупреждение: Данные материалы не являются рекомендацией к инвестированию или руководством по работе на финансовых рынках и носят сугубо ознакомительный характер. Торговля на финансовых рынках является рискованной и может привести к полной потере внесенных денежных средств.

Становление «классического» золотого стандарта

Произошло в первой половине XIX века после окончания наполеоновских войн. Деньги большинства стран были представлены в виде сотен видов разнообразных монет из золота, серебра или меди, а так же бумажных банкнот, выпущенных банками.

Привязать ценность монет и купюр именно к золоту и ввести золотой стандарт решили в Великобритании в 1821 году (хотя Исаак Ньютон, еще 100 лет ранее, будучи в 1699 — 1727 гг. хранителем Королевского монетного двора, подсчитал «справедливую цену» фунта стерлингов — £4,24 за одну унцию золота).

В 1854 году на золотой стандарт перешла Португалия, в 1871 году он был принят Германией, в 1873г. Швецией, в 1874г. Францией, Бельгией, Швейцарией и Италией, в 1892г. — Австро-Венгрией, в 1897г. — Россией, в 1900 г. США после начала золотой лихорадки (с 1896г на Клондайке, с 1898г. на Аляске). Таким образом, к 1900 году практически все ведущие страны мира перешли на золотой стандарт, т.к.

- Золото оставалось редким металлом;

- Чтобы отсечь от числа ведущих стран мира большинство кандидатов, не имевших доступа к крупным месторождениям золота.

Какая из указанных двух причин была основной, мы, увы, никогда не узнаем.

Золотой стандарт продлился до 1914 года, когда золото можно было покупать или продавать в неограниченных количествах по фиксированной цене в конвертируемых бумажных деньгах за единицу веса металла.

С началом Первой мировой войны (1914г.) золотой стандарт остался лишь в международной торговле (продовольствием и оружием), т.к. все страны начали опустошать золотовалютные резервы, направляя их на финансирование своих армий, из-за чего бумажные деньги наводнили внутренние рынки и началась их резкая девальвация с запретом вывода драгоценных металлов за рубеж. Так, Банк Англии с 1914 по 1925гг. запретил вывозить золото, а также переплавлять золотые монеты, а официальный обменный курс фунта на золото был отменен.

Как золото подменили воздухом. Александр Запольскис

Отказ от «золотого стандарта» запустил механизм вечной инфляции

44 года назад, 15 августа 1971 года президент США Ричард Никсон о, тем самым окончательно обнулив какое-либо обеспечение доллара, да и всех мировых валют вообще. С того дня деньги превратились в бумажки и держались только на вере потребителей в их платежеспособность. Парадоксально, но эту революцию мало кто заметил.

Немного истории

В привычном для нас виде «золотой стандарт» возник в XIX веке в связи с промышленной революцией в европейских странах. Растущие объемы производства требовали расширения рынков сбыта, что вылилось в бурное развитие международной торговли. И появилась необходимость найти наиболее удобный инструмент для взаимных расчетов. Таким инструментом стала привязка национальных валют к фиксированному количеству золота: она позволяла легко отслеживать взаимные курсы любых валютных пар и оперативно определять торговый баланс каждого государства (соотношение между стоимостью импорта и экспорта).

В 1867 году все это было окончательно закреплено Пражской валютной системой. Но в начале XX века большинство стран не смогло справиться с затратами, связанными с Первой мировой войной, и отвязало свои валюты от золота, дабы печатать деньги в неограниченных количествах. Единственными валютами, сохранявшими привязку к золоту, были американский доллар и британский фунт. Они и начали приобретать статус международного средства расчетов. По итогам Генуэзской конференции 1922 года система стала официальной и получила название золотовалютной, или золотодевизной. Но потом в США грянула Великая депрессия (1929–1933), деньги резко обесценились, и те же самые «ведущие страны мира» тоже отказались от привязки своих валют к золоту (Англия — в 1931-м, США — в 1933-м).

Это, конечно же, не привело ни к чему хорошему, и через год, 30 января 1934 года президент Рузвельт ратифицировал «Золотой резервный акт», согласно которому доллар опять привязывался к золоту по фиксированному курсу — $35 за тройскую унцию. В июле 1944 года на конференции в городе Бреттон-Вудс (США, штат Нью-Хэмпшир) была, наконец, принята денежная система, ныне известная как «золотой стандарт». Валюты 44 стран мира привязывались к доллару по жестко установленному курсу, а доллар привязывался к золоту (по «Золотому акту»).

Почему о?

Принято считать, что отказ Вашингтона от «золотого стандарта» явился реакцией на попытку президента Франции Шарля де Голля в 1968 году «накопить целый корабль американской валюты и одномоментно потребовать от США обменять ее на золото». Кстати, за два года ему удалось выкупить у США более 3 тысяч тонн этого драгметалла. Однако реальные причины заключались совсем в ином.

Дело в том, что подозрения, что количество долларов в обороте не соответствовало объемам золотых запасов США, были вполне обоснованными. Хотя американская экономика после Второй мировой и являлась ведущей в мире, в реальности ее внешняя торговля вела к утечке золота. С другой стороны, по установленным правилам, американцы не были обязаны раскрывать размеры своей золотой «копилки» и поэтому уже тогда могли печатать несколько больше зеленых бумажек, чем было разрешено. Ну и, наконец, благодаря тому, что экономики многих стран оказались настолько сильно «пропитаны» долларом, что даже без золотого обеспечения не смогли бы от него отказаться, идея об о, окончательно развязавшей бы американцам руки, буквально витала в воздухе. Понимая все это, правительство Штатов без колебаний пошло на беспрецедентный по своей наглости шаг и в одностороннем порядке объявило о полном отказе от «золотого стандарта».

Еще более поразительной эту ситуацию делают следующие два факта. Первый: на тот момент львиная доля мирового золота находилась на хранении именно в США, и доступа к нему никто не имел. (Кстати, немцы его не имеют и по сей день.) Второй: американские деньги, в сущности, даже не являются американскими. Это всего лишь долговые обязательства 12 крупнейших частных коммерческих банков, имеющих статус федерального агентства (ФРС).

Впрочем, почему решение США не вызвало никаких серьезных протестов со стороны других государств, вполне понятно. Потому что мухлевать с решением собственных экономических проблем путем выпуска ничем не обеспеченных денежных знаков хотели все.

Чем за это заплатили мы?

Представьте себе летящий самолет, у которого 197 штурвалов — по одному на каждую страну. И все пытаются управлять крылатой машиной по-своему. Но степень и сфера влияния у штурвалов разная. У кого-то вместо штурвала в руках краник топливопровода, у кого-то — шторка подачи воздуха в двигатель и т.п. Одни пилоты хотят лететь в Гонолулу, другие — в Найроби, а третьи желают немедленно сесть. Представляете себе итоговую траекторию движения этого рейса? Вот это и есть суммарный курс мировой экономики.

Экономика, оторванная от внятных и стабильных ориентиров, перестала подавать адекватные сигналы для принятия управленческих решений. В США за шесть лет просто напечатали из воздуха денег в объеме 23% своего ВВП, а система евро, на первый взгляд как будто бы более защищенная от махинаций, как оказалось, делает то же самое. К концу 2021 года «по американской технологии QE» она «напечатает» 10,2% ВВП Евросоюза.

А самое главное, что, не имея больше никаких реальных ограничений, западная модель экономики окончательно перешла на стимулирование своего роста только через неограниченные кредиты, то есть нынешние деньги просто обязаны ежедневно обесцениваться. Чтобы представить масштабы инфляции, достаточно вернуться к «золотому стандарту» и посчитать, как менялась стоимость доллара по отношению к драгметаллу. В 1972 году одна тройская унция золота на Лондонской бирже стоила $58,42, в 2001-м — $277,9, а в 2014-м — $1220. За 43 года само золото не изменилось, изменился доллар — и он подешевел в 20,87 раза! И все потому, что его больше не сдерживают никакие материальные ограничения, а частным банкам ФРС очень нужна прибыль. Любой ценой.

Стоит ли удивляться тому, что кризисы приходят все чаще, а их масштабы все критичнее?

В качестве послесловия. Следует признать, что привычная нам солидарная пенсионная система терпит крах. Ее пытаются поддерживать, но усилия особого успеха не имеют. Официально принято считать, что причиной катастрофы является демография. С каждым новым поколением число работников уменьшается, а количество пенсионеров растет.

В 60-е, в среднем в развитых странах, один пенсионер приходился на 6 — 8 работающих, в то время как сегодня уже на 3,5. Это действительно так. Но не стоит забывать, что обычно «к пенсии» у человека заканчивались все большие выплаты (например, ипотека, машина и т.п.) и начиналось накопление денег «на старость». В разных странах этот механизм имел свои индивидуальные различия. В некоторых из них, как, в частности, в Германии, Великобритании, США, эти накопления позволяли пенсионерам потом много путешествовать и довольно активно отдыхать.

О не просто отвязала деньги от чего-то конкретного, добольно быстро, всего за каких-то 15 лет, она превратила инфляцию из результата ошибочных решений монетарных властей в обязательный механизм функционирования экономики. Сегодня ведущие страны мира даже имеют целевое минимальное значение, ниже которого ей не позволяют опускаться. А что такое инфляция? Если вы отложили, скажем в 1971 году из заработанных денег один доллар, то формально это и сегодня будет все тот же один доллар, только купить на него вы сможете в 5,5 раз меньше, чем тогда. Т.е. фактически у вас от него останется только 18 центов, остальное «скушает инфляция».

Говорить о каких-либо накоплениях в подобной экономической системе абсурдно. А без накоплений никакая пенсионная система не возможна в принципе.

Александр Запольскис

Украина за год войны на Донбассе. Палитра простых историй

Золотой стандарт в России

Золотой стандарт был введен в России в 1897 году, благодаря денежной реформе министра финансов Сергея Витте. На смену серебряному рублю и медным грошам пришел золотой рубль с содержанием 0,774235 граммам чистого золота в золотых монетах достоинством 5, 7.5, 10 и 15 рублей.

Золотой стандарт в России был отменен 29 июля 1914г. распоряжением министерства финансов № 2096 (в день объявления мобилизации). В итоге:

- все 629 миллионов золотых рублей моментально исчезли из обращения (это 22.6% наличных денег страны);

- остальные бумажные купюры (77.4% наличных банкнот) начали девальвировать, т.к. свободно не обменивались на золото.

Фото золотых десяти и пятирублевок царской России

Как работал золотой стандарт

Золотой стандарт был жестким международным регламентом, определяющим стоимость национальной валюты страны в пересчете на иностранную валюту по содержанию золота.

Например, российский рубль в 1897-1914гг. был свободно конвертируемой валютой и легко обменивался в банках Европы, США и России

- на золото (100 руб. / 0,774235 г. = 129.159 граммов чистого золота);

- на американский доллар (100 руб. = $51.46, т.к. $1 = 1,50463 гр. золота;

- на фунт стерлингов (100 руб. = 10.57 британских фунтов, т.к. 1 фунт стоил 7,322382 гр. золота);

- на германские марки (100 руб. = 216.03 марки , т.к. 1 марка стоила 0,358423 гр. золота);

- на французские франки (100 руб. = 266.89 франков, т.к. 1 французский франк стоил.0,290323 гр. золота).

Нетрудно подсчитать курсы остальных валют мира при золотом стандарте по указанному содержанию золота до 1914. Центральные банки, должны были играть по жестким «правилам игры» и для притока капитала у них де-факто оставался один единственный инструмент повышения ключевой ставки (так работал Банк Англии, но только не ЦБ Франции или Бельгии).

Благодаря золотому стандарту в эти же годы выравнялись по всему миру цены на основные виды промышленного сырья и продовольствия для населения — на

- топливо и энергоносители: нефть, природный газ, мазут, бензин, дизель, уголь, керосин,

- промышленное сырье и металлы: палладий, каучук; платина, никель, алюминий, медь, свинец, олово, цинк, сталь, кобальт, железная руда, литий, молибден, латунь,

- сельскохозяйственные продукты: ячмень, кукуруза, пшеница, рис, соя, картофель, овес, подсолнечник, хлопок, живой скот, сахар, масло, сыр, какао, кофе,

Реально ли восстановить золотой стандарт и кому он поможет

Золотомонетный стандарт существовал в странах, денежная система которых была основана на золотых монетах, то есть монетах, отчеканенных из золота. Бумажные деньги и разменная монета (из серебра и меди) выпускались для удобства расчетов, но по первому требованию разменивались на золото. Государство гарантировало свободный обмен бумажных денег на золото любому владельцу бумажных денег, а монетные дворы за умеренную мзду чеканили монеты владельцам слитков или рассыпного золота. Эта денежная система просуществовала в большинстве стран тогдашнего мира (то есть в европейских державах, их колониях и США) с 70-х годов XIX века до Первой мировой войны. С началом войны все воюющие страны приостановили свободную конвертацию банкнот в золото. Исключение составили США, где золотомонетный стандарт просуществовал до 1933 года и потом также был отменен, но не по причине войны, а в связи с экономическим кризисом.

В России золотой стандарт действовал с 1897-го по 1914 год и затем — в рамках политики «червонца» — с 1924-го по 1929 год. В европейских странах действовал золотослитковый стандарт, ну а после Второй мировой войны размен валюты на золото сохранился только для Центральных банков с ФРС США в качестве гаранта этой системы, отмененной окончательно в 1973 году.

С точки зрения сторонников свободы рынка и стабильности цен, золотой стандарт едва ли не идеален. Переход на золотой стандарт (или его аналоги в виде жесткого обеспечения какими-либо реальными и ценными активами) помог за считаные недели пресечь послевоенные гиперинфляции в Германии и Австрии, а за несколько больший срок — в России. За исключением периода малой золотой лихорадки 1896-1899 годов темп прироста запасов золота составлял 1,5% в год. Цены на основные товары имели тенденцию к снижению, увеличивая уровень жизни при стабильных заработных платах. Функции ЦБ сводились к поддержанию механизмов обмена и адекватных процентных ставок.

Естественно, что у этой «красоты» были и существенные недостатки. Во-первых, это невозможность быстрой дополнительной эмиссии в соответствии с потребностями властей и денежного обращения. При оттоке золота из финансовой системы конкретной страны происходило снижение цен, падение экономической активности и зарплат, возникала необходимость резко повышать процентные ставки либо производить девальвацию в прямой или косвенной форме. «Порча монеты» властями — явление не новое, а первым теоретиком вытеснения хорошей монеты порченной выступал еще Исаак Ньютон. Вводя классический золотой стандарт, государства должны отказываться от возможности проведения собственной монетарной политики, возникающие проблемы мы можем наблюдать в еврозоне. Более того, многие инструменты государственного вмешательства в экономику есть производные от возможности «включить печатный станок»: недаром один из наиболее популярных трудов идеолога стимулирования экономики Дж. М. Кейнса назывался «Экономические последствия Уинстона Черчилля» и был посвящен вредности возврата к золотому стандарту в бытность будущего премьера британским министром финансов.

Если представить себе, что крупнейшие страны согласятся перейти на золото в международных расчетах, то процесс этот будет небыстрым. США возвращались к золотому стандарту после Гражданской войны на протяжении 14 лет, Британия после окончания Первой мировой войны перешла на «куцую» золотовалютную форму золотой привязки фунта за семь лет. Такой проект потребует сильной коррекции инструментария денежной политики, полномочий национальных и международных структур. Но именно необходимость самоограничения, скорее всего, и будет являться основным фактором, мешающим переходу на золотой стандарт, который, вполне возможно, и был бы полезен населению и бизнесу. Вряд ли верящие в свою способность к тонкой настройке денежно-кредитной политики ученые и администраторы Центральных банков согласятся на столь простой и независимый от них механизм.

Если же представить положение России в «золотом мире», то оно будет не самым плохим. Золотой стандарт стимулирует разведку и добычу золота, а ЦБ РФ имеет один из крупнейших золотых запасов (порядка $33 млрд по текущим ценам), да и при конвертации оставшихся долларов и евро в золото денежная база будет «переобеспечена» резервами, что позволит:

— укрепить рубль (что будет не слишком хорошо),

— запустить инфляцию (что тоже плохо),

— дать возможность подпитывать экономику резервами, создавая стимулы для дополнительного роста.

Идеологи царского «империала» Сергей Витте и советского «червонца» Григорий Сокольников были бы довольны — им для введения золотого рубля потребовалась многолетняя работа и приведение в порядок госфинансов. Но с вероятностью, близкой к 999-й пробе, Игнатьев и Кудрин вряд ли станут отцами золотых «путинок» — они не пополнят наши кошельки из-за укорененных интересов глобальной бюрократии в сохранении своих полномочий.

Кризис золотого стандарта: почему мир навсегда стал иным

Триумфальное шествие золотого стандарта было недолгим и продолжалось полноценно с 1870-х годов до начала Первой мировой войны (1914г.), которая вынудила использовать ничем не подкрепленные бумажные деньги для финансирования военных действий и ввести ограничения на экспорт золота почти во всех странах. Принятые меры не помогли: за 4 года войны бумажные доллар США и британский фунт обесценились в 2 раза, французский франк в 3 раза, а итальянская лира в 4 раза.

Хуже всего ситуация сложилась в побежденной Германии (начавшей выплачивать контрибуцию странам Антанты) и большевистской России. Обе страны охватила гиперинфляция. Так,

- в Германии в 1923г. инфляция составила 3.25 млн.% в месяц (цены удваивались каждые 49 часов). При деноминации ноября 1923г. $1 стоил 4.2 трлн. старых марок;

- в большевистской России при деноминации 1924г. 1 червонец меняли на 500 млрд. советских рублей 1918г.

Получение странами Антанты части контрибуции из 100 тыс. тонн золота репараций от Германии по Версальскому договору (1918г.) не решило проблем золотого стандарта. Причина — несоответствие количества выпущенных ими в годы войны бумажных денег реальным золотым запасам во Франции и Великобритании, помноженная на невозможность Германией физически выплатить эти «репарации» (в итоге с Германии была списана значительная часть долгов и выданы кредиты, которые начали восстанавливать германскую (веймарскую) экономику с ноября 1923г., т.е. за 9.5 лет до прихода Гитлера к власти).

В Германии был восстановлен золотой стандарт (ноябрь 1924-1931гг.), после чего США вложило астрономическую сумму в $15 млрд. инвестиций (1925-1929гг.), подняв промышленность Германии до второй в мире после самих США. В ответ Гитлер, получив в 1933г. такую промышленную базу, развязал в 1939г. 2-ю Мировую войну, попытался «выбить» основных «кредиторов» — Великобританию и Францию, недаром Компьенское перемирие 1940 г с Францией было подписано в том же лесу и в том же вагоне, что и перемирие 1918г.

В Великобритании золотой стандарт снова заработал в 1925-1931гг., но «свободный обмен фунтов стерлингов на золото» был ограничен лишь крупными покупателями (банками и международными корпорациями), т.к. производился лишь на золотые слитки весом в 400 тройских унций (12 кг. золота). Но даже такие ограничения не спасли стабильность и свободную конвертируемость фунта. В 1931г. начался массовый обмен фунтов на золото. Банк Англии даже взял кредит в 50 млн. фунтов у Федеральной резервной системы США, но денег хватило лишь на 1 месяц. Золотой стандарт в Великобритании был отменен.

В СССР золотой стандарт был восстановлен в 1923г, введением золотого червонца, содержавшая 7,74235 грамма золота (был равен 10 золотым рублям царской России), использовавшегося в основном во внешнеторговых операциях с «капиталистическим миром». Система золотого стандарта продержалась лишь несколько лет и была похоронена курсом на индустриализацию (1927г.) и окончанием НЭПа (1928г.).

Окончательно добил золотой стандарт мировой экономический кризис 1929-1933гг., начавшийся 23.10.1929 года с биржевого краха всех акций и ценных бумаг на Нью-Йоркской фондовой бирже NYSE в США. Мир погрузился в хаос Великой депрессии, и от золотого стандарта уже официально и окончательно отказались Великобритания (1931), Канада (1931), Германия (1931), США (1933), Италия (1934), Бельгия (1935), Польша (1935) и т.д.

Золотой стандарт оказался непосильной ношей для всех ведущих стран мира. К 1937 году ни одна страна не осталась на золотом стандарте. Мир готовился к новой мировой войне, а не к стабильной международной торговле.

Золото — не стандарт: как обеспечить доверие к деньгам

15 августа 1971 года президент США Ричард Никсон объявил о прекращении обеспечения доллара США золотом

Золотой стандарт Фото: investopedia.com

В 1971 году Ричард Никсон окончательно отменил золотое обеспечение доллара. К чему привел отказ от стандарта, нужно ли к нему возвращаться и какие есть альтернативы поддержки стабильности национальных валют — читайте далее.

Зачем внедряли «золотой стандарт» и почему от него отказались?

Сегодня золото — один из вариантов для инвестирования, а не средство платежа. Но этот драгметалл долго был независимой денежной единицей. Он высоко ценился и был относительно удобен в обращении. Но со временем ему нашли замену — бумажные деньги, которые по существу являлись сертификатом, подтверждающим наличие золотого обеспечения. Такие сертификаты можно было в любое время обменять на золото.

Золотые сертификаты использовались в США как бумажные деньги с 1882 по 1933. Фото: reactioner.com

С развитием международной торговли появилась потребность в отслеживании кросс-курсов разных валют. Тогда, в 1867 году Парижской валютной системой была закреплена привязка курса мировых валют к золоту.

Но потери, возникшие на фоне Первой мировой войны и Великой Рецессии, заставили правительства допечатывать деньги, необеспеченные золотом. И от стандарта пришлось отказаться.

В 1934 году американскую валюту снова привязали к золоту по курсу $35 за тройскую унцию. А валюты еще 44 стран привязали к доллару. Однако новый «золотой стандарт» тоже действовал недолго — Америку все время подозревали в допечатке денег, необеспеченных золотом. Тем временем доллар укоренялся в качестве международной валюты. И в 1971 году президент США Ричард Никсон в одностороннем порядке о, тем самым окончательно обнулив обеспечение доллара драгоценным металлом.

За первые шесть лет после отмены золотого стандарта в США было допечатано денег в объеме 23% ВВП. А за 43 года доллар обесценился в 20 раз по отношению к золоту.

Стоимость одной унции золота по отношению к доллару:

Стоит ли возвращаться к «золотому стандарту»

О запустила механизм инфляции, дав правительству возможность допечатывать банкноты. Однако есть мнение, что возвращаться к этому стандарту нет необходимости.

В 2012 году Чикагская школа бизнеса провела опрос профессоров ведущих факультетов экономики в американских университетах, в ходе которого они высказались против стандарта.

С точки зрения экономики снова привязывать доллар к золоту бессмысленно. Золото не играет большой роли в жизни домохозяйств и в деятельности предприятий. Потребление золота в ювелирной отрасли ограничивается $80 млрд в год. В других сферах драгметалл используют еще реже — на $15–20 млрд в год.

Нефть — один из главных инструментов влияния на мировую экономику Фото: forexaw.com

Если сравнивать с объемами нефтедобычи ($3 трлн в год), это несущественная доля мирового ВВП. Однако нефть тоже является лишь частью потребляемой корзины товаров и услуг.

Альтернатива золоту

Мир нуждается в надежных активах, доходность которых можно прогнозировать по отношению ко всей потребительской корзине, составляющей ВВП страны. В качестве альтернативы золоту предлагают следующие активы:

- Биметаллическая система

Золотой стандарт тоже можно назвать необеспеченным. Когда цена доллара привязывалась к золоту, стоимость самого драгметалла никак не корректировалась. Решить эту проблему можно добавив в набор еще один драгметалл. Определяя цену золота по отношению к серебру и наоборот. Такая «независимая» оценка позволит поддерживать справедливую стоимость валют.

- Цифровое золото

Согласно исследованиям, проведенным Банком Канады, Bitcoin имеет много общего с экономикой, основанной на золотом стандарте. Криптовалюту даже называют цифровым золотом из-за высокой стоимости и ограниченных возможностях эмиссии.

Кроме того, ее не контролирует ни один центральный банк или другой государственный орган, а высокая скорость и низкая стоимость транзакций делает биткоин практически идеальным средством международных расчетов. Цена криптовалюты уже превысила стоимость золота.

- Доллар или другая валюта с достаточным кредитом доверия

В последние годы покупательная способность доллара практически не изменилась. Устойчивость американского доллара обеспечивается денежной политикой Федеральной резервной системой США. До тех пор, пока Центробанку Соединенных Штатов удается убеждать рынок в том, что доллар — это безопасный актив, другие страны будут ориентироваться на него, как на «золотой стандарт». На месте доллара может оказаться другая валюта с достаточным кредитом доверия, например, евро.

Существует множество вариантов усовершенствовать золотой стандарт, привязав стоимость валюты к другим активам. Но если ценность валюты определяется только спросом на нее и товарами, которые можно за нее приобрести, стабильность будет зависеть от состояния экономики страны, которая выпустила деньги.

ВАС ЗАИНТЕРЕСУЕТ — Куда вложить деньги в Украине: выгодные инвестиции в 2019 году

Виды (этапы) золотого стандарта

Выделяют три основных этапа, в которых существовал золотой стандарт:

- золото-монетный (1870-1914гг.) — первый этап до Первой мировой войны, характеризуется тем , что большинство денег чеканятся из золота, а бумажные купюры легко обмениваются на слитки или монеты согласно установленному курсу;

- золото-слитковый (1925-1931гг.)— попытка Великобритании и Франции после Первой мировой войны вернуться к золото-монетному стандарту оказалась неудачной, так как золотого запаса в странах было недостаточно для обмена, тогда решили валюту обменивать только на слитки золота, с чем были не согласны сами держатели валюты;

- золото-валютный (1944-1976гг.)— закономерное продолжение предыдущих систем в виде Бреттон-Вудского соглашения 1944 года. Подробнее читать основную статью Бреттон-Вудская валютная система глазами трейдеров Masterforex-V

По ямайской системе

Решение проблемы правительством — обычно так же плохо, как и сама проблема, а зачастую делает её ещё хуже.

Милтон Фридман

В 20-ом веке сложилась некоторая система международных денежных расчётов, которая получила название «Золотой стандарт». Суть системы в том, что каждая денежная купюра может быть обменена на золото.

В 1944 году было подписано Бреттон-Вудское соглашение, по которому валюты 44 стран были жестко привязаны к доллару США, а доллар — к золоту.

Почему это было сделано?

Потому что золото – это трудно добываемый металл. Поэтому можно прогнозировать, сколько золота будет добыто. Рост добычи золота приблизительно совпадал с ростом мировой экономики, поэтому всё было сбалансировано.

Но в 1960-х годах произошло событие, которое поменяло всю человеческую цивилизацию. В 1964 году фирма IBM выпустила так называемую систему 360 (IBM System/360) – унифицированную серию компьютеров третьего поколения. Это означало переворот в производстве. Обычно говорят о следующих тенденциях того времени:

- Автоматизация

- Электронизация

- Кибернетизация

Автоматизированные производства стали производить товары с такими характеристиками, которые ранее были невозможны. Новейшие технологии были дорогими, и это привело к серьезному финансовому противоречию:

Скорость добычи золота стала отставать от скорости роста мировой экономики.

Объема мировых золотых запасов стало не хватать для обеспечения финансовых операций. Для решения этой проблемы предлагалось множество решений, но все они имели очень неприятные последствия.

И вот на сцене появился экономист Милтон Фридман, которого называют самым влиятельным экономистом 20-го века. Фридман был категорическим противником вмешательства государства в экономический процесс. Он считал, что как только государство вмешивается в управление деньгами, то оно по-любому накосячит:

- Или напечатает мало денег и затормозит рост экономики.

- Или напечатает много денег, вызовет инфляцию и отбросит экономику назад.

Единственный вариант нормального решения вопроса – это уход государства из управления деньгами вообще, а, следовательно, и отмена золотого стандарта. Переход на рынок свободно конвертируемых валют.

В 1968 году Фридман стал советником президента Никсона, долго убеждал его отказаться от государственного регулирования и убедил.

В 1971 году Никсон устроил так называемый «Никсоновский шок». Он объявил об экономической реформе, в основе которой лежал отказ от золотого стандарта.

Другие страны пытались искать разные пути решения финансового противоречия, но, в конце концов, признали правоту Фридмана. В 1973 году на Ямайской международной конференции курсы валют были отданы на свободное рыночное регулирование.

Через некоторое время сложилась так называемая «Ямайская валютная система», которая действует по настоящее время.

Теперь посмотрим, почему это важно для вашего кошелька.

Преимущества системы золотого стандарта

Преимущества золотого стандарта заключались в том, что

- в расцвете международной торговли и прямых инвестиций, что дало мощный импульс промышленному буму во всех странах Европы;

- стабильность финансовой системы, когда все правительства печатали ровно столько денег, сколько имелось в стране золотых резервов;

- не было сильной инфляции, роста цен на товары и услуги, девальвации валют, т.к. не осуществлялось чрезмерной эмиссии бумажных денег,

- это препятствовало образованию дефицита бюджета и увеличению внешнего долга;

- это стимулировало экспорт, так как при его увеличении растет золотовалютная выручка;

- страны получили фиксированную структуру обменных курсов.

Золотой стандарт – создатель и защитник рабочих мест

Отказ от золотого стандарта в 1971 году тесно связан с массовой безработицей, от которой в последние годы страдают страны с развитой экономикой; Мексика, даже при более низком уровне индустриализации, чем в развитых странах, также пережила потерю множества рабочих мест в связи с закрытием предприятий; создание новых рабочих мест на производстве за последние годы происходило, в лучшем случае, вяло.

Мировая финансовая пресса, где публикуются ведущие экономисты и аналитики, никогда не уделяет внимание связи между отказом от золотого стандарта и безработицей, деиндустриализацией и громадным хроническим внешнеторговым дефицитом в ведущих западных державах. Неужели это происходит из-за невежества? Не хотелось бы так думать, учитывая, что статьи, которые появляются в ведущих мировых финансовых СМИ, написаны довольно умными аналитиками. Скорее всего, как нам представляется, здесь имеет место быть самоцензура, чтобы не навлечь на себя неудовольствие важных финансовых и геополитических интересов, которые стоят за финансовой прессой.

В данной статье мы обсуждаем связь между отменой золотого стандарта и нынешним финансовым хаосом, который сопровождается серьезными «структурными дисбалансами» между исторически доминантными индустриальными державами и их новыми соперниками в Азии.

Мировая торговля до 1971 года

С момента окончания Второй мировой войны по 1960-е годы все хорошо управляемые страны мира стремились сохранить постоянное равновесие между объемом экспорта и импорта. Все они стремились к тому, чтобы объем ввоза превысил вывоз с целью накопления резервов в золоте или в долларах, которые, по условиям, принятым Соединенными Штатами при подписании Бреттон-вудского соглашения в 1944 году, можно было обменять в любом Центральном банке, который требовал золото в обмен на доллары.

Чтобы соблюсти достоверность, мы не можем не упомянуть одно исключение. Этим исключением из правил были сами Штаты. Все хорошо управляемые государства хотели экспортировать больше, чем ввозить, кроме США.

Штаты не волновал баланс экспорта и импорта, потому что – по Бреттон-вудскому договору – они могли выплатить свой внешнеторговый дефицит простым способом, отправив своим кредиторам еще больше долларов. Будучи единственным источником этой валюты, США обладали очевидным преимуществом перед остальным миром; они могли выплатить свои долги (подлежащими обмену) долларами, которые сами же и печатали.

Экономисты того времени предупреждали об опасности подобной практики, которая привела к постоянным потерям американского золота. Из более 20000 тонн в конце Второй мировой войны резервы США сокращались год от года, так как некоторые страны, особенно Франция, настаивали на обмене своих долларов на золото по курсу 35 долларов за унцию. Этим требованием французов были очень недовольны в Вашингтоне и Нью-Йорке; некоторые аналитики связывают беспорядки во Франции весной 1968 года с тайными операциями американских спецслужб для демонстрации неодобрения Америкой поведения Франции, которой в то время руководил генерал Шарль де Голль (Charles de Gaulle).

США ничего не предпринимали, чтобы замедлить утечку золота. В начале 1971 года Генри Хэзлитт (Henry Hazlitt), убежденный классический экономист, предсказал, что доллар придется девальвировать; он заявил, что американскому Минфину будет необходимо увеличить долларовую стоимость унции золота. Спустя всего несколько месяцев после его предупреждения «дамбу прорвало», и в августе 1971 года США пришлось обесценить свою валюту, потому что объем золотых резервов снизился до опасного уровня. (Сегодня многие сомневаются, что у Штатов по-прежнему есть эти 8 тыс тонн золота, которые якобы лежат в хранилищах Форт-Нокса и Военной академии США в Уэст-Пойнте, штат Нью-Йорк).

Но Генри Хэзлитт и представить не мог, что вместо девальвации валюты – что рекомендовал за неделю до 15 августа 1971 года лауреат Нобелевской премии по экономике Пол Самуэльсон (Paul Samuelson) – президент Никсон последует совету Милтона Фридмана (Milton Friedman) и объявит, что начиная с этого дня США более не будет ни по какому курсу обменивать доллары, которыми владели мировые центральные банки. Штаты в одностороннем порядке нарушили условия Бреттон-вудского соглашения. Фактически это было финансовое банкротство.

С тех пор вся мировая торговля – или большая ее часть, так как евро, фунт стерлингов и, в меньшей степени, иена, конкурируют с долларом – ведется в долларах, которые сами по себе – всего лишь необеспеченные золотом деньги, бутафория. Так как остальные мировые валюты были привязаны к золоту через доллар, они тоже одновременно стали необеспеченными валютами, то есть фальшивкой без какого-либо обеспечения.

Последствия отказа от золотого стандарта

Последствия этого судьбоносного дня нарушили порядок и гармонию в экономических отношениях между мировыми государствами, в то же время стимулируя и ускоряя рост мирового объема кредитования, так как часть долларов, экспортируемых США, оставалась в резервах Центробанков по всему миру.

Страны начали накапливать доллары, так как кредитование в США неотвратимо росло, освободившись от ограничения Бреттон-Вудса. Остальной мир был вынужден накапливать долларовые резервы, потому что если у страны был недостаточный запас долларов или ее резервы не росли, или хуже того, снижались, валютные спекулянты атаковали валюту этой страны и разрушали ее путем обесценивания.

Когда утечка золота перестала быть сдерживающим фактором, исчезли и последние ограничения роста кредитования. Мощный приток долларов во все части света подстегнул рост объема мирового кредита, который не прекращался до 2007 года. Международная банковская элита все время стремилась к увеличению прибылей, для чего постоянно старалась нарастить объемы кредитования. Начиная с 1971 года, освободившись от необходимости оплачивать международные счета золотом или долларами, подлежащими обмену на золото, кредитование постоянное и неограниченно росло. В США настало время бума.

Штаты, которые платили всему миру собственными неконвертируемыми долларами без внутренней стоимости, восхваляли «свободную торговлю» и «глобализацию». Америка могла купить что угодно, где угодно, в любом количестве за любую цену. Начиная с 1990-х, внешнеторговый дефицит достиг критического уровня, но для его снижения ничего не делали; напротив, он рос каждый год.

Мексика, последовав примеру США, вступила в НАФТА – Североамериканскую ассоциацию свободной торговли. Долой тарифы на импорт! Свободная торговля по всему миру! Новый взгляд рисовал соблазнительную картину глобализированного мира без границ, где все могли беспрепятственно покупать и продавать там, где им хотелось. 90-е годы были годами разгула оптимистичных ожиданий глобализации!

Несомненно, свободная торговля в целом полезна для человечества. Хорошо иметь возможность покупать товары там, где они дешевле всего; некоторые страны наслаждаются условиями, которые позволяют им выгодно производить определенные товары; каждая страна должна производить те товары, которые дают ей преимущество перед всеми остальными. Таким образом, весь мир может извлечь пользу из чего-то хорошего, что может предложить каждая страна. Это привлекательная и логичная доктрина, но… в ней заключена серьезная ловушка: доктрина свободной торговли была сформулирована для мира, где единственным платежным средством было золото. Когда были разработаны доктрины «свободной торговли» и «сравнительных преимуществ стран», тогдашние экономисты не могли представить мир, в котором не используется золото, а вместо него ходят необеспеченные деньги, созданные по желанию одной страны.

«Глобализация» 1980-х, 1990-х и в наши дни основана на идеях «свободной торговли». Однако при отсутствии золотого стандарта, который существовал во времена создания доктрины, «глобализация» привела к абсолютно разрушительным последствиям, которые стали причиной деиндустриализации Запада и возвышения Азии.

Десятки лет до 2007 года создавался огромный флот грузовых судов, которые ходили в США и Европу – то есть на Запад, включая Мексику – и везли различные дешевые и качественные товары, произведенные в Азии. Этот поток был настолько велик, что местные фабрики Западного мира были вынуждены переместиться в Азию, чтобы использовать дешевую рабочую силу и иметь возможность по-прежнему продавать свою продукцию на Западе.

Читатели узнают, сколько предприятий, крупных и мелких, перестали существовать в США и на Западе в целом, потому что их уничтожили китайские конкуренты. Они также узнают, как трудно найти товар, который можно выгодно производить в развитых странах. Очень сложно найти нишу для любого товара, чтобы выпускать его на месте. Переезд фабрик в Азию ради прибыли от дешевой рабочей силы привел к безработице там, где закрывались фабрики. По этой же причине новые рабочие места либо не создавались, либо появлялись медленно.

Таксист в Барселоне сказал нам: «Испания – это сервисная экономика. Промышленность больше не приносит нам доходов. Если туристы перестанут приезжать, мы умрем». По аналогичной причине о Греции говорят то же самое: «Она производит масло и туризм, и больше ничего». США, промышленный колосс послевоенного мира, был деиндустриализирован. Теперь рабочие места будут создавать развивающиеся страны?

Диагностирование причин деиндустриализации и безработицы

Эти несчастья появились, потому что исчезло золото как: а) сдерживающий фактор кредитования и денежной эмиссии, и б) единственная форма оплаты международного долга.

При золотом стандарте все участники международной торговли знали, что можно было продавать только той стране, которая продавала что-то в ответ. Не разрешалось ничего покупать у страны, которая при этом ничего не покупала. Это ограничение естественным образом балансировало торговлю. О «структурных дисбалансах», которые привычно звучат сегодня, тогда никто и не слышал.

К примеру, в 1900 году Мексика могла экспортировать кофе в Германию, потому что Германия, в свою очередь, могла экспортировать в Мексику производственное оборудование. Германия могла купить у Мексики кофе, потому что Мексика, в свою очередь, покупала станки у Германии. Все операции производились в золоте, и в результате достигалось равновесие, основанное на экономической реальности. Так как в международных торговых отношениях существовал баланс, для его поддержания требовался совсем небольшой объем золота. Мировой финансовый центр, который работал как «всемирная клиринговая палата», находился в Лондоне. Нескольких сотен тонн золота хватало на потребности этой «клиринговой палаты». Больше узнать о том, как Лондон был центром обслуживания мировой торговли, можно в статье «Действительные билли» и подобных материалах на сайте Антала Фекете (Antal E. Fekete) www.professorfekete.com.

Другой пример. В 1930 году США могли очень мало продавать Китаю, потому что китайцы были бедными, и их покупательная способность была очень мала. Так как США очень мало продавали Китаю, они, в то же время, могли мало у него купить. Хотя цены на китайскую продукцию были очень низкими, Штаты не могли купить у Китая много, потому что Китай не мог купить у Штатов – Китай был очень бедным и не мог позволить себе американские товары. Таким образом, торговля между Китаем и США была сбалансирована необходимостью выплачивать сальдо транзакций в золоте. Баланс был крайне важен. Возможности для «структурного дисбаланса» не существовало.

В свободной торговле при золотом стандарте подавляющее большинство транзакций не требовали перемещения золота для совершения обмена товарами. При этом платили одними товарами за другие. Золотом нужно было оплачивать лишь небольшие балансы. Соответственно, международная торговля ограничивалась объемом взаимных покупок между сторонами; к примеру, китайским шелком платили за импортные американские станки, и наоборот.

Благодаря золотому стандарту существовал порядок и гармония. Если бы президент Никсон не «закрыл золотое окно» в 1971 году, сегодняшний мир был бы совершенно иным. Для достижения сегодняшнего уровня Китаю потребовался бы еще целый век. Китай не мог много покупать у Америки, потому что он был бедным; таким образом, Китай не мог и продавать Америке.

С отказом от золотого стандарта ситуация изменилась коренным образом.

Все изменилось, потому что Соединенные Штаты, изъяв золото из мировой денежной системы, могли «платить» за все в долларах, а без ограничительного механизма в виде золотого стандарта они могли печатать доллары adlibitum– в неограниченном количестве. Таким образом, в 1970-е годы США начали скупать огромные объемы высококачественной продукции в Японии, в то время как японцы хвастались: «Япония продает, Япония не покупает». Ситуация, невозможная при золотом стандарте, стала возможной при стандарте необеспеченного доллара. Японцы стали производителями-гигантами, их страна на островах превратилась в фабрику. Япония накопила огромные запасы долларов, которые отправлялись из США в обмен на японскую продукцию. Это, в свою очередь, привело к деиндустриализации в США.

Возьмем, к примеру, американских производителей телевизоров. В число известных американских фабрик, которые выпускали телеприемники миллионами, входили «Philco», «Admiral», «Zenith» и «Motorola». Продукция японцев была лучше и дешевле, а так как отказ от золотого стандарта позволил японцам продавать и ничего не покупать взамен, а также позволил США покупать, ничего не продавая в ответ, результатом стало закрытие огромных фабрик, которые производили эти телевизоры в США. Вот так «отказ от золота» разрушил американскую промышленность.

Неограниченный объем товаров из Японии хлынул в США и все остальные страны, потому что за них платили в долларах, которые можно было печатать в неограниченных количествах. Равновесие, которое поддерживал золотой стандарт, исчезло, а его место занял дисбаланс.

После 1971 года США приступили к широкомасштабному долгосрочному кредитованию. Так как из-за деиндустриализации страны в промышленности пропали высокооплачиваемые рабочие места, отсутствие свободного дохода для населения заменили доступным и дешевым кредитом, чтобы скрыть стагнацию дохода на душу населения. Потребительское кредитование стимулировало импорт из Азии, и еще больше усугубило разрушение промышленности. Такой огромный объем американских кредитов стал возможен благодаря отказу от золотого стандарта, который ограничивал выдачу кредитов банковской системой. Аналитики не случайно отмечали, что в реальном выражении американским рабочим не повышали зарплаты с 1970 года.

Все ведущие экономисты посчитали отмену золотого стандарта совершенно приемлемой. Они по-прежнему не видят или не хотят видеть, что сработал «Закон непредвиденных последствий»: огромное преимущество, которое получили Штаты благодаря возможности оплачивать неограниченные объемы неконвертируемыми долларами, стало фатальной причиной промышленного разрушения США, и всего Запада, в целом. Мексиканская поговорка гласит: en el pecado llevas la penitencia – «грех сам себя накажет».

Текущие болезни: финансовый кризис, промышленный кризис, кризис безработицы

Сегодняшняя ситуация гораздо хуже. Китай с населением в 1,3 млрд стал грозной силой. Никто не способен конкурировать с Китаем по цене. Эта страна продает огромные объемы товаров всему остальному миру, и ни у кого нет возможности продавать такие же объемы в Китай. Китаю может это делать, потому что сегодняшние торговые дефициты «выплачиваются» не в золоте, а в долларах или евро, фунтах или иене, которые никогда не были редкостью: они создаются по желанию США, Европейского Центрального банка, Банка Англии или Банка Японии.

Ужасный монстр возник в результате отмены золотого стандарта, который устанавливал ограничение: «Можно продавать только тем, кто продает вам; можно покупать только у тех, кто покупает у вас». Это ограничение больше не применяется; все в состоянии хаоса, непостоянства, дисбаланса; «структурный дефицит» превалирует, потому что у нас больше нет золотого стандарта.

Окончился бум кредитования, а вместо него мы получили мировой финансовый кризис. Сегодня проблема «структурного дефицита» и деиндустриализации и безработицы, которую она вызвала в ранее индустриализованных государствах, с каждым днем обретает все большее значение. Что же делать с массой безработных мужчин и женщин? Никто не знает ответа, потому что ответ не приемлем для сегодняшних мыслителей: выправление «структурных дисбалансов» и повторная индустриализация, иными словами, создание новых рабочих мест, лежит в возвращении к золотому стандарту во всем мире.

«Глобализация», которую в последние годы так усердно хвалила финансовая пресса, стала худшим кошмаром из возможных. Невозможно более оказывать безработным государственную поддержку. Суверенное государство близко к банкротству. Таким образом, природа мстит тем, кто осмелился нарушать ее законы, пытаясь навязать миру фальшивые деньги.

Отмена золотого стандарта Ричардом Никсоном (Richard Nixon) стала лучшим стратегическим подарком Китаю и остальной Азии из всех возможных. Сегодня Китай обладает колоссальной промышленной базой, которая могла строиться веками, в то время как США по большей части лишились своих фабрик и не способны вернуть былую славу. Какая трагическая судьба для Соединенных Штатов!

Международная и внутригосударственная торговля

Слово «торговля» определяется в Оксфордском словаре английского языка как «обмен товарами или услугами, особенно в крупном масштабе».

Обратите внимание, что «обмен товарами или услугами» не может включать в качестве дополнения фиктивный платеж необеспеченными деньгами, которые не являются ни товаром, ни услугой, а, скорее, бумажной нотой или цифрами, означающими долговое обязательство, выплачиваемое ничем. В случае с долларом, долговое обязательство – это обязательство Федерального резерва, и оно соответствующим образом регистрируется в балансовом листе. Долг невозможно погасить, предлагая долговой инструмент (который, в любом случае, оплачивается ничем), и, соответственно, в международной торговле с 1971 года никак не погашались задолженности по сальдо внешнеторгового баланса.

Невыплата задолженности по внешнеторговому балансу с 1971 года вызвала накопление огромных воображаемых долларовых резервов в экспортирующих странах. То же самое относится и к фиктивным выплатам задолженности по внешнеторговому дефициту в евро, фунтах, иенах или любой существующей валюте. Рассмотрим следующий график:

До Бреттон-вудского соглашения 1944 года золото фигурировало в качестве дополнения к международному обмену товарами или услугами, и погашало неоплаченный остаток платежных дефицитов, потому что этот товар или сырье использовали в качестве денег.

По условиям Бреттон-вудского соглашения необеспеченный доллар стал использоваться наравне с золотом, а центральные банки доверяли способности обменять его на золото. С 1944 по 1971 годы эти непокрытые доллары лежали в резервах Центробанков как кредитное требование на золото США; окончательный платеж не производился и откладывался как кредит, предоставленный США, до тех пор, пока доллары в резервах не обналичат в золоте когда-нибудь в будущем.

Получилось, что доверие было оказано не той стране, так как в 1971 году США вышли из Бреттон-вудских соглашений 1944 года, «закрыли золотое окно» и обманули страны-кредиторы. В 1971 году никакого окончательного расчета в международной торговле не было, и до сих пор не производилось; истинность этого высказывания затмевается ошибочной идеей, что предоставление необеспеченной валюты в счет выплаты иностранного долга заменяет погашение этого долга.

Как только эту ложную идею – что необеспеченными деньгами можно выплачивать долги – принимают за истину, проблема огромных «дисбалансов» в мировой торговле становится неразрешимой задачей. Лучшие и умнейшие из экономистов нашего времени напрасно пытаются найти решение проблемы, которую невозможно разрешить иным способом, кроме возврата к золоту как международному средству торговли.

Эти же принципы справедливы и для внутренней торговли. В действительности никто из тех, кто сегодня занимается торговлей в любой стране мира, не платит за покупки, то есть, реальное погашение долга не производится. Все люди, корпорации и правительственные институты просто обмениваются долгами (выплачиваемыми ничем) между собой в форме либо бумажных купюр, либо цифровых банковских денег, будь то доллары или любая другая мировая валюта.

Во внутренней государственной торговле при совершении ежедневных операций популярными были мелкие серебряные монеты, которые служили как законное средство погашения долга при проведении платежа, так как серебро – это товар или сырье, которое, как и золото, может участвовать в торговом обмене.

Сегодня Китай и другие крупные азиатские экспортеры запоздало осознали, что доллары, которые они получали как «плату» за свои огромные экспортные объемы, не представляют из себя ничего, кроме цифр в американских компьютерах. Если китайцы не будут идти на уступки, нью-йоркские банкиры сотрут эти цифры за полчаса, и Китай останется без резервов. По этой причине китайцы и другие азиаты скупают золото, и будут продолжать покупать его бесконечно: компьютеры не смогут уничтожить золотые резервы.

Ужасная правда о Китае заключается в том, что китайцы обрели такую грозную промышленную мощь за такой короткий промежуток времени – тридцать лет – невероятной ценой: тридцать лет они работали бесплатно. Объем китайских резервов составляет $2,5 трлн; Китаю от них никакой пользы, они не обладают реальной стоимостью, а китайцы не знают, как от них избавиться в обмен на что-то стоящее; эти резервы – просто цифры в компьютерах Западного мира. Ну и ловушка: Китай тридцать лет работал, обеспечивая мир огромным количеством товаров, в обмен на ничего! Тридцать лет рабства ради создания промышленной империи!

Мексика вынуждена использовать протекционистский «лейкопластырь»

В Мексике есть нефть, и, возможно, ее там больше, чем нам говорят. Давайте надеяться на это! Наша экономика не такая сложная и замысловатая, как в США. Согласно данным исследования мексиканского министерства финансов, проведенного в 2007 году, у 85% мексиканцев нет банковского счета – верный признак, что они способны прожить на бумажные деньги и не влезать в долги, наживая проблемы с кредитными картами. Мексиканская экономика, как нам представляется, похожа на широкую низкую пирамиду. Она более стабильна, чем американская экономика-«небоскреб», очень сложная экономика. Мексика лучше приспособлена к тому, чтобы пережить существующий кризис, чем США.

Во времена великого мирового финансового кризиса фальшивых денег, вероятно, страны всего мира прибегнут к протекционизму: и первыми это сделают те самые страны, которые так недавно восхваляли «глобализацию». При этом вероятном развитии событий Мексике придется сделать то же самое. Этот сценарий далек от идеального, но он обязателен при отсутствии золотого стандарта. Протекционизм ограничивает продуктивную эффективность в любой стране, потому что он регулирует внутренний рынок, защищая продукты. Ограничение рынка препятствует эффективности. Предложение товаров, доступных населению, будет ограниченным и вероятно, по завышенным ценам при снижении качества (Протекционизм окажет подобное влияние и на США).

Мексике придется ограничить ввоз товаров в ближайшем будущем, иначе ей грозит серийная девальвация валюты. Протекционизм – это не лучшая политика, но Мексика, вероятно, будет вынуждена прийти к нему из-за отсутствия золотого стандарта, который был бы лучшим способом создать рабочие места в США и остальных странах «развитого» мира.

Эффективное лечение

Если Мексика стремится к большему, ей придется ждать восстановления золотого стандарта во всем мире. Ни демагогия, ни социализм не решат ее проблем. Это может сделать лишь золотой стандарт.

Чтобы ее производственная мощность получила доступ на международные рынки, а мексиканцы – доступ к продукции международных рынков, необходимо вернуть золотой стандарт. Двусторонние торговые соглашения – это не оптимальное решение. Оптимум – это мир как рынок, где платежи за экспортные товары сбалансированы импортом, а остаточные балансы выплачиваются золотом. Оплата внешнеторговых дефицитов в золоте и накопление в золоте активного сальдо внешнеторгового баланса – это непременное условие. При золотом стандарте Мексика достигла бы существенного процветания и полной занятости.

Продукция из Китая и Азии в целом, которая сегодня подрывает наш промышленный потенциал и вызывает безработицу, потому что мы не можем конкурировать с чрезвычайно низкими зарплатами азиатских стран, перестанет быть проблемой при золотом стандарте; если азиатские страны, которые сегодня завоевывают наши рынки, не будут закупать такой же объем мексиканской продукции – а сегодня они этого не делают – они не смогут ввозить свои товары в Мексику. Золотой стандарт уравновесит экспорт и импорт; он предотвратит стратегическое разрушение нашей промышленности и защитит нас естественным образом, без необходимости в протекционистских барьерах.

В таком же лечении, что и Мексика, нуждается весь мир: именно золотой стандарт восстановит здоровье экономики и способствует стойкому процветанию.

При возврате к золотому стандарту американцы не смогут покупать китайские товары, если Китай не будет покупать американские товары на ту же сумму. Если китайцы не захотят ничего покупать в США, американцы не смогут купить и китайские товары. Это очень просто! Чтобы продолжать продавать Западу, китайцам придется открыть двери для импорта!

Если американцы обнаружат, что они не могут приобретать товары из Китая, они будут производить эти товары у себя. Промышленность и новые рабочие места будут расти как грибы после дождя, чтобы удовлетворить спрос. Международное равновесие будет восстановлено, безработица исчезнет.

Протекционизм – это не лечение, это лейкопластырь. Мексика не придет к процветанию через протекционизм или социалистические меры, которые подрывают творческий дух человека. Мы также не можем принести в жертву наше национальное самосознание и принять поглощение Соединенными Штатами, имитируя (очень дорогостоящие) меры, которые сейчас администрация США применяет к своим гражданам. Идеальная для Мексики комбинация включает умеренную дозу национализма, правительство, которое не создает дефицитов, введение в обращение серебряной монеты в одну унцию, «свободу», чтобы стимулировать и защитить накопление, и возможность участия в новом мировом золотом стандарте.

Недостатки системы золотого стандарта

- золотой стандарт был слишком консервативной финансовой системой. Например, Россия брала международные кредиты (у Франции, Бельгии, США) для строительства Трансиба, угольных регионов Донбасса, хотя могла… сама профинансировать эти проекты через девальвацию национальной валюты;

- страны оказались в неравных конкурентных условиях. Преимущества получили золотодобывающие государства (США, Великобритания, Канада, Австралия, Россия, так как всегда могли пополнить свои запасы новой добычей золота;

- золотой стандарт заставляет страны концентрироваться на сохранении своего золотого запаса и игнорировать более важную задачу — улучшение делового климата. Так, во время Великой депрессии Федеральный резерв, для того, чтобы не дать людям менять доллары на золото, поднял процентные ставки, в то время как он должен был наоборот их снизить, чтобы стимулировать экономику.

Генерал объявляет войну

Неудивительно, что всё чаще звучат предложения привязать деньги к золотому стандарту. Собственно, в 1944 г. американская валюта стала мировой благодаря привязке доллара к золоту. На Бреттон-Вудской конференции было решено, что 1 тройская унция золота равняется 35 долларам. На зелёной банкноте красовалась фраза: «Обеспечено золотом». Любой желающий мог обменять свои доллары на драгоценный металл, правда, только на территории США. Что и предпринял в 1965 г. президент Франции генерал де Голль — он пригнал в порт Нью-Йорка корабль, гружённый 750 млн долларов, и потребовал обменять на золото по утверждённому курсу. По сути, это было объявлением войны доллару — генерал был не согласен с послевоенным финансовым переделом мира. Тут надо вспомнить, что СССР и другие страны антигитлеровской коалиции расплачивались со Штатами за продукты питания, технику и оружие золотом. Поэтому к концу войны у Америки были крупнейшие золотые запасы, а доллар как следствие стал мировой валютой. Де Голлю хоть и с большим скандалом, но удалось поменять привезённые доллары на золото. Вслед за Францией в очередь за драгоценным металлом выстроились другие державы. Но долларов было уже напечатано гораздо больше того, чем мог гарантировать золотой запас Америки, и в начале 70-х годов США отказались от золотого стандарта. Федеральной резервной системе (ФРС) уже ничто не мешало печатать всё больше и больше зелёных банкнот.

Смотрите также: Где хранится золотой запас России →

«Спекулятивность мировой финансовой экономики особенно активно начала расти с конца 90-х годов, — рассказал «АиФ» Игорь Николаев, директор департамента компании ФБК. — Всё перевернулось с ног на голову. Отодвинув на задний план реальное производство, на авансцену вышли финансовые спекуляции. И эта тенденция перекинулась на Россию — у нас теперь даже слово «заработать» означает что-то перепродать, а отнюдь не произвести. По итогам первого полугодия в финансовом секторе в России крутится в 10 (!) раз больше денег, чем в производственном. При таких пропорциях кризис неминуем».

Возможно ли возвращение золотого стандарта?

Реально, нет. Последний раз, когда Президент США Рональд Рейган (1980-1988гг.) собирал комиссию по возобновлению золотого стандарта, последняя в подавляющем большинстве проголосовала против введения нового золотого стандарта. Ведь только для того, чтобы просто поддержать всю имеющуюся наличность в виде $2.7 трлн, необходимо, чтобы цены на золото выросли до $10 000 за унцию, что приведет к огромной инфляции.

Многие выступают за возвращение к золотому стандарту. Это обеспечит финансовую дисциплину, уравновесит бюджет и ограничит вмешательство правительства — отмечают они. Тех, кто выступает за золотой стандарт, привлекает простота его основного правила. Другие рассматривают это как эффективный якорь для мирового уровня цен. Третьи с тоской оглядываются на постоянство обменных курсов.

Однако, фиксированная денежная масса, зависящая только от золотых резервов, ограничит экономический рост. Многие предприятия не будут финансироваться из-за нехватки капитала. Кроме того, одни только США не смогут в одностороннем порядке перейти на золотой стандарт, если другие страны этого не сделают. Если это произойдет, все в мире могут потребовать, чтобы Соединенные Штаты выкупили свои доллары золотом. Один раз уже такое было в истории.

Почему следует вернуть золотой стандарт? Часть третья

Перевод отрывков из статьи Кристоффера Мустена Хансена «Популистский аргумент в пользу золотого стандарта» (The Populist Case for the Gold Standard). Первая часть здесь, вторая – здесь.

Проект золотого стандарта для

XXI века

Речь должна идти не просто о возвращении к золотому стандарту, который существовал до 1914 или до 1933 гг., когда власти и центральные банки могли определенным образом влиять на денежно-кредитную политику. Необходимо учредить полную свободу монетарной сферы, то есть, лишить властей возможности создавать деньги и управлять денежными делами.

За основу проекта нового золотого стандарта возьмем план Людвига фон Мизеса (1883-1953), экономиста, сторонника классического либерализма. Он писал о двух простых действиях, которые необходимо осуществить: 1) ликвидировать инфляцию, что также означает полное обеспечение резервов для всех будущих банковских депозитов; 2) как только рыночная цена золота стабилизируется, она будет принята за основу нового, установленного законом, паритета для доллара и последний будет конвертироваться в золото по паритетной цене. Для этого следует создать конвертационное учреждение, независимое от ФРС. Цель этой реформы заключается не только в стабилизации стоимости доллара, но и в обеспечении функционирования золотых монет в качестве денег, распространения золота среди населения. Таким образом, каждый человек поймет важность товарных денег и будет начеку в случае появления инфляционных схем. Поэтому важно, чтобы все долларовые банкноты с номиналом в 5, 10 и 20 долларов были изъяты из обращения, а вместо них в течение первого года реформы появились новые золотые монеты.

Первым действием реформы должно стать прекращение раздувания, инфлирования денежной массы. Рынок только тогда сможет сформировать адекватные цены, когда будут устранены все искажающие факторы, а о целях реформы будет сказано открыто. Следовательно, также необходимо, чтобы все законы о платежных средствах и налоги, препятствующие использованию золота в качестве денег, были отменены. Естественно, что все постановления, запрещающие или ограничивающие частную чеканку золотых и серебряных монет, также следует ликвидировать. В таком случае будет значительно облегчен процесс производства и распространения монет, что создаст условия для полной приватизации денежной системы.

После того как эти меры будут осуществлены, а о решении восстановить золотой стандарт будет открыто и решительно заявлено, на рынках установится соотношение доллар-золото, которое затем повысится до нового узаконенного паритета. Невозможно заранее предсказать, какой будет эта новая цена. Мизес считал, что курс золота окажется на уровне 36-38 долларов за унцию, но этот показатель далеко отстоит от текущей рыночной цены. Узаконенная цена на уровне 42,22 долларов за унцию также не подходит, хотя ее использует Министерство финансов США для расчета стоимости своих резервов. Можно предположить, что возвращение золоту статуса денег приведет к появлению дополнительного спроса на драгметалл. Однако нужно отметить, что большая часть текущего спроса на него указывает на роль золота в качестве денег или как выгодный предмет инвестирования: так, в 2021 году было добыто 4490 тонн золота, из них 1810 тонн было куплено инвесторами и центральными банками. Скорее всего, значительная часть из оставшихся 2200 тонн пошла на ювелирные изделия, что на самом деле тоже является инвестиционным спросом; однако, о каком именно объеме идет речь – сказать наверняка невозможно.

Предположим, что проведение реформы приведет к повышению курса драгметалла до 1700 долларов за унцию, то есть, до уровня немного выше текущего показателя. Этот курс будет объявлен новым узаконенным паритетом, то есть, доллар будет оцениваться через 1 унцию золота, которая стоит 1700 долларов за унцию. Конвертационное учреждение, о котором писал Мизес, будет обязано обменивать все бумажные доллары на золотые «Орлы» по узаконенной паритетной цене.

Однако есть несколько моментов, на которые следует обратить внимание в контексте этого плана. Прежде всего, каков объем заменителей денег может быть принят для погашения в золоте? Если речь идет обо всех ликвидных (наличные) и менее ликвидных (сбережения, сертификаты, депозиты) формах денег, или только ликвидного компонента, то ясное дело, что у Министерства финансов не найдется достаточного количества золота для погашения всех существующих бумажных денег. С учетом курса в 1700 долларов, объем золотых резервов США, – 8140 тонн, – будет стоить примерно 600 млрд долларов (точность в измерениях сейчас не важна). Этого хватит для погашения около четверти объема валют или 1/10 всех ликвидных денег, или 1/36 всех менее ликвидных денег при условии, что официальная статистика адекватно отображает количество долларов в обращении внутри и за пределами США.