Первопроходцами в познании и использовании интересных свойств драгметалла в виде платины, стали таинственно исчезнувшие цивилизации, такие как чибча, а также инки. Именно их мастера первыми создавали уникальные украшения из этого металла, причем ювелирные изделия создавались ими не, только из чистой платины, но и из ее сплавов с золотом. Что говорит о том, что эти южноамериканские цивилизации обладали соответствующими технологиями в сфере металлургии наравне с высоким уровнем обработки и дизайна ювелирных изделий.

Что касается появления и изучения платины на европейском континенте, то впервые в Европу она была завезена мореплавателем и по совместительству ученым испанцем по имени де Лоулом. Именно он впервые описал платину как металл, который невозможно расплавить в традиционном горне, она не поддается ковке, а также на нее не воздействуют кислоты. При этом в его исследовании было указано, что весовые параметры платины почти, что совпадают с подобными характеристиками золота.

В связи с этим сходством произошло так, что в свое время платина попала под запрет в Испании. Дело в том, что дельцы-фальшивомонетчики начали использовать это свойство металла, заменяя им, часть золота в монетах. И когда мошенничество стало известно испанцам, то в стране наступил как финансовый, так и экономический кризис в связи с обесцениванием монет. Поэтому, начиная с 1735-го, платина по распоряжению короля была объявлена вне закона, произошло ее изъятие, после чего этот металл даже был потоплен в Атлантике.

Потом, когда прошло уже 40 с лишним лет, этот драгметалл был реабилитирован, и случилось это в 1778-м. А все дело в том, что в 1751-м неким химиком Шеффером шведом по национальности были проведены исследования платины, которые показали, что этот металл не является сплавом и то, что он относится к разновидности драгоценных металлов.

Динамика курсовой стоимости PTV

И поэтому с этого времени, когда была определена ценность этого теперь уже настоящего драгметалла, развернулись поиски его месторождений и притом искали его по всему миру. Тогда как известным было его единственное месторождение, расположенное в такой стране, как Колумбия.

Первые российские месторождения были открыты в 19-м веке и как вы думаете, где это произошло? Правильно! На Урале!

Датой открытия уральского месторождения платины считается 1819-й, а несколько позже россыпи платины были найдены и в таком округе, как Нижний Тагил. Впоследствии, разведав запасы этого драгметалла, были сначала высказаны предположения, что российские месторождения несравнимо большие, чем американские. А потом, это было подтверждено на практике, потому, что за первые десять добычи платины на Урале было получено столько же этого драгметалла, как за целую сотню лет в Америке.

Дословно платина переводится, как «малое серебро» и само собой это означало пренебрежительное отношение к ней, как к металлу менее ценному, чем серебро. Тем не менее российская империя решила все-таки использовать платину в качестве материала для изготовления монет различных рублевых номиналов. Однако чеканка продолжалась не долго: началась в 1828-м, а закончилась 1845-м.

Чем еще отличилась Россия в отношении добычи платины, так это тем, что ей принадлежат рекорды самородков этого драгметалла. Причем первый самородок весом 9 кг. 635 гр. не дожил до нашего времени. Его нашли еще в 1848-м и потом переплавили. А вот второй самородок, весом 7 кг. 850 гр. добытый в 1904-м преспокойно служит в качестве экспозиции, находясь в российском Алмазном фонде.

Что касается теперешних объемов добычи платины, то Россия находится на втором месте в мире по этому показателю.

Анализ исторических котировок PTV

Платина в отличие от того же палладия почти не зависит от стоимости золота, хотя в некоторых рыночных ситуациях проявляется синхронность поведения с этими драгметаллами. Что касается исторических котировок, то курсовые стоимости платины в продолжение долгого времени были выше палладия и, причем, в несколько раз. Это подтверждается графиком, который мы приводим ниже:

График котировок платины за 20 лет

Хотя этот график не содержит информацию о конкурирующем платине драгметалле, однако эта визуализация сравнительных котировок довольно наглядно показывает, что объект нашего внимания, например, в начале 2008-го имел котировки в пределах 2 тыс.150 американских денег, тогда как в это время был минимальный курс палладия в пределах трех сотен USD за ту же самую тройскую унцию. И подтверждение этому нашему утверждению находим на нижеприведенном графике:

Сравнительный график платиноидов

На котировки платины влияет отнюдь не ювелирка в отличие от золота, не производство электромобилей в отличие от палладия, а наличие ее мировых запасов. А также на ее курс влияет спрос в химической и электронной сфере и медицине, в частности в стоматологии и в лечении заболеваний онкологии.

Кроме этого на котировки платины могут влиять как экономические, так и политические новости стран, где добывается этот драгметалл, а это всего лишь пять государств, каких как Россия, Колумбия, США, а также Канада и ЮАР.

Также источником влияния на курс этого драгметалла могут быть искусственное создание условий для снижения и повышения котировок с помощью манипуляций спекулянтов, например, используя фьючерсные торги и сделки. Например, резкое падение курса этого драгметалла в несколько раз, в течение третьей декады 2008-го, скорее всего, носило искусственный характер, а не экономический кризис, как утверждают некоторые эксперты — финансисты.

Например, спад котировок начался с середины 2008-го, когда еще ничего не предвещало кризиса с отметки $2025 и закончилось это падение в октябре на планке, показывающей $803,53. И подтверждение тому, что данное явление было вызвано искусственно, является дальнейшее поведение котировок, которое идеально для ситуации, что комфортна не для кого ни будь, а именно для спекулянтов.

Хотя по идее решающее значение для движения котировок в ту или иную сторону должно оказывать взаимоотношение потребителей с производителями или наоборот, как может показаться некоторым правильней.

Прогнозы котировок драгметаллов на 2021 год. Часть первая: золото, серебро и платина – Heraeus

Золото

Инвестиционный спрос поддержит курс желтого металла на высоком уровне

В 2021 году мировая экономика будет находиться в незавидном положении. Некоторые политические риски ушли с повестки дня (Байден стал президентом США, соглашение по Брекситу подписано), но проблемы с экономикой никуда не делись в связи со второй волной пандемии и повторным введением локдаунов в большинстве стран.

Фискальная и денежно-кредитная политика является условием дальнейшего роста цен на золото. ФРС и Европейский центральный банк расширяют свои балансы примерно на 120 млрд долларов ежемесячно. Конгресс США согласовал в декабре очередной пакет экономических стимулов. Демократы контролируют законотворческую инициативу, поэтому более масштабные фискальные стимулы вполне возможны. Это приведет к увеличению уровня инфляции, если вакцинация пройдет успешно, а экономический рост восстановится.

Ситуация с инфляцией и рынками облигаций благоприятно складывается для желтого металла. Инфляционные ожидания превысили уровень начала 2021 года. В краткосрочной перспективе пандемия может привести к увеличению инфляционных ожиданий, поскольку вакцинация осуществляется медленными темпами, а количество заболевших растет. Однако срыв цепочки поставок вызвал увеличение цен на продукты питания и другие товарные активы. Обвал цен на нефть в прошлом году вызвал скачок инфляции из-за незавидного положения энергоносителей. Кривая доходности казначейских облигаций становится более крутой, а реальная доходность в Европе и США до сих пор отрицательная. Эти обстоятельства также поддерживают ралли желтого металла.

Совокупный объем предложения, как ожидается, увеличится в 2021 году. Мировой объем добычи в прошлом году пострадал от приостановления деятельности шахт ввиду карантинных ограничений. Подобные события могут повториться, но не в таком серьезном масштабе, поэтому показатель первичного предложения приблизится к уровню 2021 года. В 2021 году объем переработки был неплохим, учитывая высокие цены и экономические проблемы. Объем вторичного предложения окажется на таком же уровне, как и в 2021 году в связи с ожидаемым в этом году увеличением котировок драгметалла и продолжением коронакризиса.

Центральные банки будут наращивать золотые резервы в 2021 году, но без участия Китая и России совокупный показатель не превысит прошлогоднего результата. Напомним, что Китай прекратил покупать драгметалл в 2021 году, а Россия – в 2021 году. Следовательно, на данный момент Турция – единственный крупный покупатель драгметалла, но в прошлом году объем приобретений с ее стороны значительно снизился.

Потребительский спрос немного восстановится в текущем году. В 2020 году он был чрезвычайно низким из-за рекордной цены на золото и экономических последствий пандемии. Спрос на ювелирные изделия упал более чем на 40%. В 2021 году курс золота будет повышенным, но экономическая ситуация улучшится, особенно во втором полугодии, если вакцинация будет массовой и успешной. В таких условиях объем приобретений ювелирных изделий немного повысится. Китай в меньшей степени пострадал от пандемии, чем Индия, поэтому совокупный показатель немного вырастет относительно прошлогоднего результата. Именно от этих двух стран зависит судьба спроса на ювелирные изделия.

Инвестиционный спрос должен поддержать курс золота. Снижение темпов экономического роста из-за пандемии приведет к тому, что власти и центральные банки будут оказывать более щедрую фискальную и денежно-кредитную поддержку экономике. Поэтому инвесторы не потеряют интерес к золоту, который является защитным активом. Инфляционные ожидания выросли, кривая доходность становится более крутой, а процентные ставки на отрицательном уровне, – все эти факторы предопределяют продолжение ралли драгметалла. В 2021 году курс будет находиться в диапазоне 1760-2120 долларов.

Серебро

Восстановление промышленного спроса и повышение популярности серого металла в среде инвесторов поддержат его курс

Инфляционные ожидания выросли, а серебро обычно опережает золото по уровню доходности при условии повышения уровня инфляции. ФРС и Европейский центральный банк оставят процентные ставки на низком/отрицательном уровне вплоть до 2023 года, даже если экономический рост восстановится благодаря всеобщей вакцинации во втором полугодии 2021 года. Уровень инфляции поднимется, что еще больше навредит реальным процентным ставкам. В настоящее время ФРС ориентируется на средний уровень инфляции и может допустить ее увеличение перед повышением процентных ставок, что является положительными новостями для серебра.

В 2021 году много серебра понадобится для фотоэлектрической отрасли. Ожидается, что рост количества фотоэлектрических установок составит 25% (в целом их мощность достигнет 150 ГВт) в результате завершения отложенных ранее проектов и благодаря государственной поддержке. Китай – крупнейший рынок фотоэлектрических установок, но многие страны тоже стремятся не отставать и вносят свой вклад в совокупный показатель. Поэтому спрос в этой отрасли увеличится более чем на 20% по сравнению с 2021 годом.

Серебро востребовано также и в контексте создания электронных приборов. Спрос в этой отрасли увеличится благодаря производству смартфонов с технологией 5G. В текущем году объем продаж смартфонов увеличится. Согласно прогнозам, смартфоны с технологией 5G будут хорошо продаваться и по мере падения цен займут большую долю рынка, сократив отставание от смартфонов с 4G.

Как ожидается, мировое предложение серебра увеличится в 2021 году. Первичное предложение этого металла пострадало в минувшем году серьезнее, чем золотодобыча. Шахты были временно закрыты в ведущих странах-производителях серого металла – Мексике и Перу, на долю которых приходится около 40% мировой добычи. Большая часть серебра производится как побочный продукт добычи других металлов: золота, меди, свинца/цинка. Добыча указанных металлов также пострадала из-за карантинных ограничений. В 2021 году ситуация улучшится. Однако если случаев заболевания коронавирусом опять станет много, то в таком случае приостановление добычи вполне возможно.

В этом году серебро, скорее всего, снова обойдет своего желтого собрата по уровню доходности. Курс серого металла будет находиться в диапазоне 21-36 долларов за унцию. В прошлом году ралли серебра привело к снижению его соотношения с золотом до 71, несмотря на резкое падение цен в марте, когда этот показатель подскочил до 123. Соотношение золото-серебро по-прежнему находится выше долгосрочного среднего показателя, 66, поэтому есть еще возможность для его уменьшения. Промышленный спрос должен оказаться более масштабным в 2021 году, особенно со стороны фотоэлектрики. В прошлом году объем паев биржевых фондов вырос более чем на 40%, впервые превысив отметку в 1 млрд унций. Рост инфляционных ожиданий и отрицательные процентные ставки должны стабилизировать инвестиционный спрос в текущем году.

Платина

Для достижения баланса необходим подъем инвестиционного спроса

В текущем году профицит на рынке платины должен увеличится до более чем 1,5 млн унций (без учета инвестиций), поскольку предложение окажется в лучшем положении, чем спрос. Если добыча сильно не пострадает, а запасы неочищенной платины будут аффинированы, то мировой объем добычи составит 1,6 млн унций. Кроме того, ожидается, что восстановление ситуации с вторичным предложением платины тоже произойдет в текущем году. Мировой спрос достигнет всего 1 млн унций, даже если экономика пойдет на поправку, а в главных странах-потребителях начнут больше покупать этот драгметалл. Однако учитывая введение новых локдаунов, промышленный спрос и объем переработки окажутся на низком уровне. Объем мирового первичного предложения, согласно ожиданиям, превысит отметку в 6 млн унций. Добыча вырастет, поскольку локдауны не приведут к приостановлению соответствующей деятельности.

В 2021 году мировой спрос на платину со стороны автомобильной промышленности, как ожидается, вырастет на 19%. Это более чем на 100 тыс. унций меньше, чем в 2021 году. В этом году ожидается частичное замещение дорогого палладия дешевой платиной в бензиновых автокатализаторах. Однако внедрение новых катализаторов только начинается. Новые катализаторы будут использоваться в небольшом количестве, что увеличит совокупный спрос на платину со стороны автопрома на 100 тыс. унций.

Продолжение следует…

Где торгуют платиной?

Что касается торговых площадок, которые обращаются для контрактов для платины их всего лишь четыре, и это такие биржи, как:

- Московская, которая имеет такой тикет как MICEX;

- Чикагская, официальная аббревиатура которой CME;

- Лондонская, которую трейдеры узнают по тикету LPPM;

- Токийская торговая площадка с официальным названием Topix.

Причем наиболее авторитетная – это предсказуемо Лондонская биржа, во-первых, потому, что она была одной из первых (мерси, за тавтологию), кто открыл торги по контрактам, а, во-вторых, Мелко-, тьху, Великобритания, имеет наглость (зачеркнуто) традиционное право устанавливать стандарты оборота драгметаллов в соответствии с четырьмя уровнями той или иной сертификации.

Помимо всего прочего Лондонская площадка торгов, а вернее поступающая с ее торгов информация является как расчетной, так и эталонной. А также она делает дважды в день фиксинг, в результате чего фиксируются котировки и это происходит в начале торгового дня в 9:45 и в средине дня в 14:00 по Лондону.

Что касается активности торгов на всех этих биржах, то здесь заметна явная диспропорция, если сравнивать число сделок с платиной и, например, с количеством сделок с золотом, и даже с серебром. Однако около 2 тыс. ежедневных фьючерсных сделок в общем по всем торговым площадкам играет опять же на руку спекулянтам, так как дает возможность на средне- и даже долгосрочные ставки. Причем, не очень-то они могут и заморачиваться, как ликвидностью, или дефицитом спроса, так и избытком предложений платиновых контрактов, как говорят гуру спекуляции, в стакане торгов.

Что-то мы слишком увлеклись влиянием спекулянтов на котировки платины, хотя они и являются определяющими, но это скорее ущербная политика, чем правильная. Как говорили мы несколько ранее определяющим по идее в поведении котировок драгметаллов должно быть развитие промышленного производства, которое сейчас наблюдается в так называемых развивающихся странах.

Сейчас уже стало для всех ясно, что роль гегемона производства буквально всех товаров с началом нулевых стал Китай, помимо этого, обладая самым многочисленным населением, он же и является самым массовым потребителем. Поэтому при осуществлении прогнозов по поводу котировок драгметаллов, так сказать двойного использования, в том числе и платины вполне логичным будет брать в расчет анализ состояния китайской экономики.

Рынок платины и палладия в 2021 году. Часть первая — GFMS

Общий обзор

После относительно низких показателей 2021 года, прошлый год оказался еще более неудачным для платины. Произошло увеличение предложения на фоне роста объемов извлеченного лома из автокатализаторов, а спрос уменьшился, в основном из-за автокаталитического и ювелирного секторов, поэтому на рынке платины предложение превысило спрос второй год к ряду. Между тем, значительное ралли на мировых фондовых рынках, наряду со стремлением инвесторов покупать рисковые активы, — которое было обусловлено растущим оптимизмом по поводу экономики США и ужесточением денежно-кредитной политики ФРС, — все эти факторы оказали давление на драгметаллы. Учитывая данные обстоятельства, а также слабые показатели по спросу и предложению платины, инвесторы стали разочаровываться в белом металле, а это привело к снижению цены до десятилетних минимумов к третьему кварталу.

В то же время курс палладия продемонстрировал еще один год воодушевляющего роста, хотя и довольно нестабильного, тем не менее, достигнув нового рекорда к концу 2021 года.

Что касается спроса и предложения, то ситуация с палладием оказалась лучше, чем у его собрата, поскольку рынок палладия был на удивление узким, ведь в прошлом году был зафиксирован очередной физический дефицит. Большой спрос из-за производства автокатализаторов, а также из химической промышленности значительно превысил предложение металла, несмотря на более высокие объемы переработки автокатализаторов. Тем не менее, внушительная ликвидация паев биржевых фондов помогла уменьшить сужение баланса этого рынка.

Родий, несомненно, стал самым успешным металлом платиновой группы в 2021 году, поднявшись в цене до восьмилетнего максимума к концу года, продемонстрировав внутригодовой прирост на 43%. Будучи нишевым рынком с ограниченным объемом наземных запасов, существует вероятность значительного скачка цен на него в случае разбалансировки показателей его спроса и предложения. Рост цен на него в прошлом году был в основном обусловлен растущим беспокойством по поводу сокращения поставок после объявления о сокращении добычи у южноафриканской , и стабильным спросом со стороны автомобильной промышленности, которая является основным источником спроса на родий.

Платина в 2021 году

Рынок платины сохранил физический избыток в 2021 году, второй год к ряду: рост поставок платинового лома из автокатализаторов и ювелирных изделий компенсировал небольшое сокращение добычи, что привело к увеличению совокупного предложения на 2%. Между тем, спрос в прошлом году также вырос, поднявшись на 2%, так как сильный рост промышленного спроса компенсировал сокращение производства ювелирных изделий.

Объем добычи платины уменьшился на 0,1 млн. унций (2 тонны), до 6 млн. унций (185 тонн) в 2021 году, что представляет собой небольшое уменьшение по сравнению с 2021 годом. Добыча металла в ЮАР выросла на 1%, до 4,3 млн. унций (134 тонны), а в США – на 2%, до 0,1 млн. унций (4 тонны), при этом в Канаде и России производство уменьшилось. Совокупные денежные затраты вместе с капитальными затратами увеличились на 1%, достигнув 938 долларов за унцию, не считая России. В ЮАР, где добывается 72% мировой платины, наблюдаются некоторые трудности с энергоснабжением и трудовыми отношениями, что привело к росту затрат на 1%, до 985 долларов за унцию. Несмотря на то, что за последние несколько лет добывающие предприятия по всему миру уменьшали затраты, — в основном благодаря закрытию дорогостоящих шахт, — по оценкам «GFMS», 38% всех платиновых рудников убыточны при текущих ценах на драгметалл. Общие затраты выросли на 9% в Зимбабве, а в североамериканском регионе — на 6%.

В то же время России удалось снизить затраты на 9%, чему поспособствовало снижение курса рубля и повышение операционной эффективности.

Мировой объем ювелирного лома вырос на 13% в 2021 году, до 0,7 млн. унций (23 тонн), что является пятилетним максимумом. Этот результат может показаться удивительным, учитывая, что средний курс платины упал на 7% в прошлом году. Впрочем, данное увеличение было почти исключительно обусловлено ростом переработки в Китае на 20% по причине слабого потребительского спроса на платиновые ювелирные изделия, что стимулировало переработку по всей цепочке поставок. Предложение лома также было ограничено из-за снижения цен: в Японии и Европе объемы уменьшились на 4% и 2% соответственно.

Объем извлеченного лома из автокатализаторов увеличился на 5% в годовом исчислении в 2021 году, третий год подряд, до примерно 1,3 млн. унций (41 тонны). Рост был зафиксирован повсеместно, в особенности на всех ключевых рынках. Китай оказался лидером с 10%-ным ростом объемов переработки, а в других странах показатель вырос на 9% в годовом исчислении. Более сильные рынки также показали хорошие результаты: объемы лома в Европе, Северной Америке и Японии поднялись на 4%, 5% и 3% соответственно.

Что касается спроса, то потребление платины для автокатализаторов упало на 1% в прошлом году до 3,2 млн. унций (98 тонны). Неудивительно, что наибольший спад был зафиксирован в Европе, где спрос на платину сократился более чем на 8%. Эти данные были несколько компенсированы значительным ростом в Северной Америке, а именно, на 4%, тогда как спрос со стороны Японии и Китая остался неизменным. В других регионах рост составил 10% в прошлом году.

Производство платиновых ювелирных изделий сократилось на 5% в годовом исчислении, достигнув, по оценкам, 2,1 млн. унций (66 тонн), снижаясь пятый год подряд, а также продемонстрировав самый низкий показатель с 2008 года. На долю Китая пришлась львиная доля этих потерь, а именно 11% в годовом исчислении, поскольку экономические проблемы уменьшили потребительские расходы на предметы роскоши, а также дала о себе знать конкуренция со стороны рынка ювелирных изделий из каратного золота. Производство ювелирных изделий в Японии стало снова расти, поскольку снижение курса платины и увеличение числа туристов помогли повысить уровень потребления, в то время как в США стабильная экономика позволила повысить потребительский спрос на предметы роскоши.

Что касается промышленного спроса, то рост был зафиксирован во всех отраслях в 2021 году, при этом совокупный рост (без учета автокатализаторов) составил 14% в годовом исчислении, а в целом – 2,3 млн. унций (71 тонны). Наиболее заметный прирост был отмечен в отрасли производства стекла, химии и электроники, которые выросли на 37%, 17% и 18% соответственно, а в первом рост произошел в секторе стекловолокна, в то время как спрос на платину в химической отрасли был увеличен за счет новых параксиленовых установок в Китае и других регионах.

Объем розничных инвестиций снова вырос в 2021 году, поднявшись на 5%, до 0,3 млн. унций (10 тонн). Небольшой прирост после двух лет понижений стал результатом увеличения объема инвестиций в Японии, где спрос поднялся на 27% в годовом исчислении, однако розничный спрос был не так высок по сравнению с предыдущими годами, несмотря на падение цены на платину в йене до десятилетнего минимума. В то же время, спрос в Северной Америке был в целом стабильным, хотя в Европе показали резко упали, поскольку интерес инвесторов переключился на другие классы активов.

Палладий в 2021 году

Физический дефицит на рынке палладия увеличился в 2021 году на 1,7 млн. унций (53 тонны). Увеличение совокупного предложения на 1% из-за роста объемов переработки, которое частично компенсировало сокращение добычи, было отчасти сбалансировано ростом на 2% со стороны спроса. С учетом статистики по запасам металла (со стороны выкупа паев биржевых фондов и акций палладиевых добытчиков), чистый баланс снизился до дефицита в 1,3 млн. унций (41 тонну).

Объем добычи палладия упал меньше чем на 1%, достигнув отметки в 6,8 млн. унций (211 тонн) в 2021 году. Высокие результаты в североамериканском регионе были компенсированы снижением добычи в ЮАР, России и Зимбабве. Что касается укрепила свою позицию в качестве лидера производства металлов платиновой группы, поскольку выработка палладия выросла на 24%, до 0,8 млн. унций (26 тонны), а показатели и «Lonmin» упали на 13% и 6% соответственно. Российский «Никель» также показал годовой прирост, а техническое обслуживание на аффинажном предприятии в Красноярске заставило его производить только из российских источников, сделав ненужным привлечение всех сторонних поставщиков.

Важно отметить, что повышение цен на металл привело к продвижению дела геологоразведки, что, по нашим оценкам, поможет заменить почти выработанными месторождениями.

Объем доли извлечения палладия из автокатализаторов достиг рекордного уровня в 2021 году, увеличившись на 7% в годовом исчислении — до примерно 2,2 млн. унций (70 тонн). Рост утилизации вышедших из эксплуатации транспортных средств, вызванный увеличением цен на палладий, способствовал увеличению объемов переработки в промышленности. Самый быстрый рост в процентном выражении был зафиксирован в не ведущих регионах, а именно, на 1,3%, в то время как объемы из Китая и Европы увеличились на 8% в годовом исчислении.

Переработка палладиевого ювелирного лома выросла на 4% в прошлом году, до 0,05 млн. унций (2 тонны), при этом скачок среднего курса палладия на 18% стимулировал как потребителей, так и компаний по цепочке поставок продавать старые изделия, при этом скромный рост наблюдался в Европе, Японии и Северной Америке. Поставки лома в Китае упали незначительно, поскольку отечественный рынок изделий из палладия обвалился, а доступ к услугам по переработке оставался ограниченным.

Спрос на палладий со стороны автокаталитической отрасли вырос в прошлом году на 3% до 8,6 млн. унций (268 тонны), что является новым максимумом. Годовой прирост произошел, несмотря на скромное снижение мирового производства бензиновых транспортных средств в 2018 году, которое сократилось на 1%, до 74,5 млн. единиц. Основной движущей силой падения производства стал Китай, где производство в 2018 году упало на 5%. Рост спроса на палладий был зафиксирован в Китае. Спрос на палладий в Северной Америке также несколько поднялся на фоне дальнейшего внедрения федерального законодательства по выбросам, что положительно сказалось на спросе. Спрос из Европы как блока вырос всего на 1%, а из Японии — упал на 3% в годовом исчислении.

Анализ котировок платины 2021

Судя по графику платина 2021 имеет стойкую тенденцию к медвежьему тренд. Что касается возможных изменений отрицательного значения трения тренда на положительную динамику, то это крайне маловероятный прогноз. И тут следует вспомнить о двух факторах, один касается политики, а другой, который исходит из сущности теперешней политики, но является экономическим.

Итак, первый, это всуе упоминаемые санкции. Мы хоть и не относимся к представителям власти, которые могут ссылаться на санкции, под этим скрывая свои просчеты в работе, но мы должны быть объективными, в том, что санкции отнюдь не являются драйверами роста экономики, как для того, против кого они направлены, так и для тех, кто эти санкции вводит. Это как говорится обоюдоострое и опасное для всех экономическое оружие.

Второй фактор, вызывающий в той или иной степени отрицательную динамику котировок платины — это то, что в санкционном списке находится такое российское предприятие, как «Норильский никель». Причем здесь «Норильский никель» и котировки платины, так как связи здесь нет практически никакой? Спросите вы, и окажетесь в этой ситуации не правыми.

Дело в том, что это предприятие является крупнейшим производителем платины и санкции направленные против него не могут не вызвать отрицательное влияние на курс этого драгметалла. При этом известны случаи, что даже изменения в совете директоров «Норникеля» вызывали потрясения котировок платины.

Учитывая, как выражаются кондовым языком чиновники все вышеизложенное, вангуем, что до завершения 2018-го платина так и будет болтаться в пределах 900 американских денег с коррекцией в ту или иную сторону. А как же без коррекции, она родимая и есть средством существования спекулянтской братии. Иначе говоря, без волатильности спекулянтам удачи не видать.

Есть ли перспективы у платины?

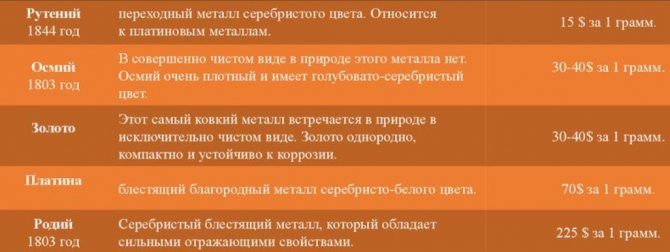

Вопрос, в общем-то, риторический. Ну, посудите сами, разве, могут быть утраченными перспективы для платины, которая входит в первую пятерку наиболее востребованных в мире металлов, уступая лишь золоту, серебру, а также меди и никелю?! Также она в ТОП-5 по цене за грамм:

Наиболее дорогие в мире металлы

Рост мировой экономики неотвратим, поэтому интерес к сырьевым активам будет лишь прогрессировать. И на этом основана уверенность аналитиков Cryptoprognoz.ru в том, что платина пока остается недооцененным активом, которому предстоит еще в будущем стать лидером среди металлов, так называемой группы платиноидов.